Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Economia Global e Gestão

versão impressa ISSN 0873-7444

Economia Global e Gestão v.14 n.3 Lisboa dez. 2009

Avaliação imobiliária pelo método comparativo na óptica do avaliador

Fernando Tavares*, Elisabeth Pereira** e António Carrizo Moreira***

RESUMO: O presente artigo centra-se no âmbito da avaliação imobiliária em Portugal na óptica do avaliador. Tem por objectivo fazer uma revisão bibliográfica sobre a utilização do método comparativo na avaliação imobiliária. Na primeira parte do artigo apresenta-se a forma de cálculo do valor correcto de comparação, a sua composição e os requisitos para a utilização deste método. Na segunda parte são apresentadas as fases do método comparativo e os parâmetros de homogeneização. Finalmente, o artigo alerta para as vantagens e inconvenientes da utilização do método comparativo e questiona a sua utilização à generalidade das avaliações imobiliárias.

Palavras-chave : Avaliação Imobiliária, Método Comparativo

TITLE: Real estate evaluation by comparative method: the valuer perspective

ABSTRACT: The present article is centred on real estate evaluation in Portugal following the comparative method. Its main purpose is to present a bibliographical revision about the use of the comparative method in the real estate evaluation. The first part of the article addresses the form of calculation of the comparative value, its composition and the requirements for the use of this method. In the second part of the article the steps of the comparative method and the homogenisation parameters are put forward. Finally, the article presents the advantages and inconveniences of the use of the comparative method and questions its use to the generality of the real estate evaluations.

Key words : Real Estate Assessment, Comparative Method

A AVALIAÇÃO IMOBILIÁRIA

Avaliar um imóvel consiste em associar uma quantidade de dinheiro a um bem ou direito, em função das suas qualidades, e como consequência de determinadas condições de mercado. No entanto, apenas depois do imóvel objecto de avaliação ser transaccionado, é que se pode testar o rigor com que foi feita a estimação do seu valor, sendo que, na maioria das vezes, o valor de avaliação revela-se diferente do preço pelo qual o mesmo foi transaccionado.

A avaliação imobiliária é uma actividade multidisciplinar que requer um amplo leque de conhecimentos. Os profissionais imobiliários, pela sua proximidade ao mercado, têm um maior conhecimento sobre o comportamento da oferta e da procura, dos preços, das tendências e das flutuações do mercado. Mas existem outros factores que influenciam a formação do valor do imóvel e cuja análise e estudo é necessário para o conhecimento do mercado e para a determinação do valor, como sejam: as variáveis macroeconómicas, o urbanismo, os custos de construção, entre outros.

Segundo as Normas Internacionales de Valuación (NIV, 2005), o valor de mercado é definido como o valor estimado a que um imóvel poderia ser transaccionado na data da avaliação, entre um comprador disposto a comprar e um vendedor disposto a vender, numa transacção livre após uma comercialização adequada, em que as partes tenham actuado com informação suficiente, de forma prudente e sem coacção.

As Normas Europeas de Valoración (NEV, 2003) entendem que a definição anteriormente apresentada é a que melhor espelha o conceito de valor de mercado. Por outro lado, Brueggeman e Fisher (2001, p. 226) escreveram «The role of appraisals cannot be overemphasized because appraised values are used as a basis for lending and investing», o que significa que existe assimetria de informação perturbadora de uma avaliação fidedigna.

Em muitos países, a propriedade imobiliária é vista como um stock de riqueza. Os imóveis são geralmente classificados em duas classes: residenciais e não residenciais (Brueggeman e Fisher, 2001). A propriedade residencial engloba as moradias, os apartamentos e os condomínios. Por sua vez, a não residencial diz respeito a escritórios e edifícios de negócios, fábricas, armazéns, hotéis e propriedades institucionais, a par de hospitais e universidades.

No entender de Gilbertson e Preston (2005), a avaliação imobiliária é importante porque suporta a maior parte das decisões financeiras nas economias maduras. Assim, as falhas para obter o valor correcto de uma propriedade imobiliária provocam exposição a riscos financeiros e, de uma forma geral, a todos os que se relacionam com o negócio, a saber:

· Bancos que financiam empréstimos imobiliários;

· Accionistas que investem em empresas em que o imobilizado não está correctamente avaliado no balanço;

· Compradores de habitação;

· Investidores em fundos imobiliários;

· Economias que dependem da estabilidade do sistema bancário.

A série de crises financeiras que se tem verificado a nível mundial, ao longo da história, demonstrou que o perigo de um colapso financeiro é real, prevendo-se um efeito de dominó que, envolvendo o mercado imobiliário, se propague a outros mercados.

Gilbertson e Preston (2005) concluem que as forças de mercado colocam pressão na avaliação de bens imobiliários. Os avaliadores não conseguem resistir às forças de mercado, o que acarreta uma erosão inevitável para a profissão de avaliador a longo prazo. No entender destes autores, a automatização [1]da avaliação traz novas oportunidades mas também novas ameaças. Igualmente, a habilidade na capitalização das oportunidades depende, em grande parte, da capacidade dos avaliadores para lidarem com as ameaças. Há um futuro interessante para a avaliação imobiliária. Contudo, os avaliadores e as associações profissionais necessitam de perceber as dinâmicas do mercado e não recuar, mesmo quando os valores das avaliações são incómodos ou mal recebidos.

A profissão de avaliador imobiliário, no entender de Gilbertson e Preston (2005), é uma profissão com interesse público, mas que necessita de ter em atenção os novos desafios para assegurar que é mantida a sua integridade e independência. Se perder credibilidade, a confiança será afectada e a objectividade da avaliação será deficiente. A avaliação automatizada será a chave do problema.

A expansão internacional do investimento em bens imóveis e as avaliações necessárias para os empréstimos bancários reforçam a necessidade de automatização da prática metodológica de avaliação imobiliária. Mansfield e Royston (2007) defendem que as recentes mudanças na contabilidade internacional e os regimes de regulação dos bancos requerem a estandardização na prática da avaliação, incluindo as definições base das avaliações, alinhadas com as mudanças preconizadas pelo sistema regulador. Segundo estes autores, são inevitáveis mudanças significativas nas práticas de avaliação nacionais e internacionais, sendo necessária atenção especial aos países que aderiram à União Europeia em Maio de 2004.

Para Kirchhoff, Schiereck e Mentz (2006), as instituições de financiamento imobiliário, bem como outras instituições que lidam com o crédito hipotecário, têm vindo, desde os anos 1980, a sofrer profundas alterações, motivadas por inovações tecnológicas, desregulamentação e competição com o sector financeiro não bancário. No caso do mercado hipotecário, as fusões e aquisições têm tido um papel importante nestas mudanças.

Mackmin (1999) entende que nos mercados livres há necessidade dos avaliadores aconselharem os compradores e os vendedores sobre os valores da propriedade. O autor analisou as referências internacionais da avaliação e os países onde são utilizadas e concluiu que o recente desenvolvimento de normas nacionais, europeias e internacionais tem contribuído para o desenvolvimento de um conjunto de ferramentas, o que concorreu para uma maior consistência na prática de avaliação.

Reis et al. (2002) analisaram a prática da avaliação imobiliária em Portugal e concluíram que a estandardização da prática da avaliação tem tido alguma evolução esporádica ao longo dos anos, mas em resposta a acontecimentos como a queda do mercado. Com o alargamento da União Europeia e a globalização dos mercados financeiros, deve ser dada particular atenção à estimação do valor da propriedade imobiliária. Reis et al. (2002) atribuem a necessidade de estandardização (a) ao desenvolvimento de padrões internacionais de contabilidade, que usam o modelo de contabilização do justo valor e (b) à necessidade de avaliar a performance de gestores de fundos imobiliários.

Reis et al. (2002) concluíram que a avaliação é uma prática individual e tida como uma segunda profissão. A grande maioria dos avaliadores tem pouca formação em avaliação imobiliária.

Existem vários métodos possíveis para a avaliação imobiliária, entre os quais se destacam os seguintes : o comparativo, o de substituição, o do rendimento, o do custo, o de avaliação residual e o hedónico. De entre estes, o método comparativo tem tido uma crescente utilização, na última década , o que se justifica pelo aumento do crédito hipotecário à habitação.

Em Portugal, o custo de substituição e o método comparativo são os mais utilizados, mesmo quando os preços de venda são quase confidenciais. No entender de Reis et al. (2002), a profissão não teve o mesmo grau de evolução que a economia desde a adesão à União Europeia. Há necessidade de reformas na profissão, nomeadamente através do desenvolvimento de um corpo profissional de avaliadores com padrões rigorosos de práticas de conduta e adopção internacional das normas de avaliação, suspensão dos métodos baseados no custo e evoluir para métodos baseados no mercado e para a criação de bases de dados fidedignas de preços de venda e de valor das rendas.

O valor de mercado por comparação é aquele que é usado preferencialmente, quando é possível a sua obtenção, nas avaliações de garantia hipotecária, nas avaliações de provisões técnicas para companhias de seguros, nas avaliações de fundos e sociedades de investimento imobiliário e nas avaliações de fundos de pensões.

Segundo Nebreda, Padura e Sánchez (2006), o valor de mercado por comparação é o único valor utilizado no mundo financeiro e empresarial e nas relações comerciais entre particulares, sendo assim utilizado para:

· Compra e venda (quando o bem está livre e disponível);

· Liquidação de empresas;

· Divisão de quotas, fusões e absorções de empresas;

· Divisão ou segregação de activos.

Na prática, para as avaliações cuja finalidade tenha relação com alguma destas actividades, sugere-se que sejam determinadas através do valor de mercado.

PRINCÍPIOS BASE DO MÉTODO DE COMPARAÇÃO COM O MERCADO

De acordo com Nebreda, Padura e Sánchez (2006), o presente método baseia-se no princípio de que a substituição é aplicável a toda uma classe de imóveis. O método consiste em estimar o valor do imóvel sobre uma base de dados de propriedades análogas.

As observações devem contemplar preços actuais (referidos ao momento a que se refere a transacção) e tendências, centrando-se, em especial, nos componentes dos imóveis que influem no valor de mercado. As características endógenas que explicam o valor de mercado de um imóvel podem ser diversas, sendo variáveis no tempo e no espaço.

Segundo Figueiredo (2004), a aplicação deste método na forma mais evoluída utiliza técnicas de homogeneização e de análise estatística. As técnicas de homogeneização, ao ajustarem os dados recolhidos, permitem comparar propriedades com determinadas características, como a idade, estado de conservação, área, localização geográfica, data de transacção, acabamentos, entre outras. As técnicas de análise estatística permitem descrever a população dos dados, através de alguns parâmetros estatísticos (média, moda, mediana, variância e outros), e possibilitam, para um dado nível de confiança, exprimir um valor ou um leque de valores mais prováveis para o imóvel em apreço.

COMPOSIÇÃO DO VALOR DE COMPARAÇÃO COM O MERCADO

Para Nebreda, Padura e Sánchez (2006), os quatro componentes fundamentais do valor de mercado são:

1. O valor de mercado do solo [F],

onde F é o valor do terreno;

2. Os custos de construção e despesas inerentes à mesma dados por

[CEM + GG + BC] + [INR + H+ T + IQT + SD + GA]

onde:

CEM é o custo de execução do contrato;

GG são as despesas gerais do construtor;

BC é o proveito industrial;

INR são os impostos não reembolsáveis;

H são os honorários técnicos;

T representa os custos das licenças de obras e taxas de construção;

GA são as despesas de administração do promotor;

IQT são os custos com as inspecções e controlo técnico;

SD representa os custos com os seguros necessários.

3. As despesas de promoção imobiliária dadas por

[GC + GF]

onde GF são os encargos financeiros e CC é o custo de construção, considerado como o necessário para realizar o custo de execução por contrato (materiais incluídos) (CEM), as despesas gerais do construtor (GG) e o proveito industrial (BC);

4. O proveito do promotor [BP].

Os dois primeiros componentes formam o custo bruto de substituição, o terceiro compreende as despesas que estão relacionadas com o valor bruto de substituição que não incluem despesas comerciais e financeiras. Neste método, é aconselhada a utilização de valores por metro quadrado (m2). No entanto, é imprescindível usar, ao longo de todo o processo de avaliação, uma unidade uniforme de, por exemplo: m2 de área útil, m2 de área bruta ou m2 de área bruta incluindo as zonas comuns.

De notar que é frequente alguns valores serem expressos em qualquer uma das três unidades anteriores, pelo que será necessário estar atento aos valores apresentados e, eventualmente, fazer as conversões correspondentes.

Os elementos que intervêm no valor de mercado ou na formação do preço de venda numa promoção imobiliária e as relações que se estabelecem entre eles são as seguintes (Nebreda, Padura e Sánchez, 2006):

- Valor de Mercado

VM = [F] + [CEM + GG + BC] + [INR + H+ T + IQT + SD + GA] + [GC + GF] + [BP] (1)

- O Valor Bruto de Substituição, que é dado por:

VBS = [F] + [CEM + GG + BC] + [INR + H+ T + IQT + SD + GA] (2)

Resumindo

VBS = F + CC + GP (3)

Onde GC são os encargos comercialização e publicidade e GP representa os encargos gerais de promoção imobiliária (ou as despesas necessárias para construir).

Substituindo, obtém-se o valor de mercado que é a soma do valor bruto de substituição mais as despesas financeiras e comerciais (GCF) e mais o proveito do promotor. Estes últimos são componentes exclusivos do valor de mercado que não fazem parte do valor de substituição.

VM = VBS + GCF + BP (4)

Onde:

[GC + GF] + [BP] = GCF + BP (5)

Segundo Nebreda, Padura e Sánchez (2006), as despesas financeiras (GF) e de comercialização (GC) do promotor são difíceis de avaliar, sendo calculadas tendo em conta:

· as condições de financiamento;

· a liquidez do promotor;

· a capacidade organizativa do promotor;

· o profissionalismo do promotor.

Também deve incluir-se o proveito do promotor, que dependerá, para além do anteriormente referido:

· das expectativas de lucro e prazo de recuperação do investimento;

· das condições do mercado;

· da conjuntura financeira;

· do risco da operação.

REQUISITOS PARA UTILIZAÇÃO DO MÉTODO COMPARATIVO

No entender de Nebreda, Padura e Sánchez (2006), para calcular o valor por comparação é necessário aplicar as seguintes regras gerais:

· Estabelecer as qualidades e características do imóvel avaliado que tenham influência no seu valor. No caso de edifícios com carácter histórico ou artístico, levar-se-á em conta o valor individual dos elementos da edificação que lhe conferem um carácter particular;

· Analisar-se o segmento do mercado imobiliário comparável e, baseando-se em informações concretas sobre transacções reais e «ofertas firmes», devidamente corrigidas ao caso, obter o valor actual monetário de compra e venda dos imóveis;

· Seleccionar-se, entre os preços obtidos no ponto anterior, uma amostra representativa daqueles que lhe são comparáveis, às quais se aplicará o procedimento de homogeneização necessário;

· Realizar-se a homogeneização de imóveis comparáveis, com critérios e coeficientes de ponderação, que resultem adequados para o imóvel em causa;

· Atribuir-se o valor do imóvel líquido dos gastos de comercialização, em função dos preços homogeneizados, com dedução prévia dos trabalhos e limitações dos direitos reais, que recaiam sobre o imóvel e que não tenham sido levadas em conta na aplicação das regras anteriores.

AJUSTE DO VALOR DE MERCADO OBTIDO POR COMPARAÇÃO

O valor de mercado obtido pelo método de comparação pode ser ajustado pela entidade avaliadora para as avaliações de garantia, de acordo com os seguintes critérios das Normas Europeas de Valoración (2003):

· Quando o objecto avaliado está destinado a um uso, cuja comparação no mercado local onde se situa, tenha sofrido uma queda significativa e duradoura dos seus preços nominais nos últimos dez anos e, quando se trate de uma transacção que tenha como finalidade o mercado hipotecário;

· Para corrigir os efeitos da probabilidade a que se refere o parágrafo anterior, a entidade avaliadora, com base na sua capacidade técnica, aplicará ao valor obtido por comparação a redução que considere necessária;

· Quando os dados disponíveis sobre o comportamento do mercado não permitam, na opinião da entidade avaliadora, estimar a redução indicada no parágrafo anterior, deverá aplicar-se uma percentagem de redução de 10% em qualquer caso e, de 15%, se os preços dos imóveis tidos por comparação sofrerem de grande volatilidade;

· Nestes casos, sem prejuízo da informação exigida no cálculo do valor de avaliação, a menção ao ajuste realizado e a sua justificação incluir-se-ão na advertência específica.

Ainda que, nos últimos dez anos, não tenham existido quedas significativas e duradouras nos preços nominais da habitação de primeira residência, o avaliador, quando se trate de avaliações para o mercado hipotecário, deverá justificar que esse valor pode ser facilmente comprovado no segmento de mercado local, chegando para tal os índices de evolução dos preços de mercado correspondentes. Caso contrário, o valor de mercado ajustado será 90% do valor de mercado obtido por comparação. Entende-se que estas orientações emanadas pelas Normas Europeas de Valoración (2003) poderão conduzir a assimetrias de informação e distorções no mercado.

No resto dos segmentos de mercado – segunda habitação, pavilhões industriais, lojas, escritórios e outros – a volatilidade é maior. Assim, salvo o avaliador apresente um estudo resumido da evolução dos índices de preços, para aquele uso, no mercado local, nos últimos dez anos, o valor de mercado será no máximo 90% do valor de mercado obtido por comparação, podendo diminuir até 85%. No entanto, se se dispõe de um estudo de evolução desses índices, o valor de mercado ajustado poderá alcançar o valor de mercado obtido por comparação.

FASES DO MÉTODO COMPARATIVO

O método comparativo baseia-se nas seguintes fases (Nebreda, Padura e Sánchez, 2006):

1. Realizar um estudo de mercado: recolher informação de campo representativa; reunir e compreender os dados imobiliários disponíveis; completar

o estudo de mercado de acordo com o objecto de avaliação;

2. Verificar a informação: depurar a amostra.

Assegurar que se trata de preços reais de transacção, ou preços de ofertas firmes (ofertas reais existentes) corrigidos à data, eliminando os

valores de observação com distorções e os que resultam anormais. Realizar as fichas definitivas de amostras de testes que se utilizam para

comparação.

3. Estratificar a amostra.

Seleccionar as amostras de mercado, levando em conta os critérios de:

· Superfície;

· Uso;

· Tipologia;

· Localização;

· Antiguidade;

· Qualidade da edificação.

4. Comparação do imóvel com as vendas. Ajustes.

Transformar os dados da amostra utilizando os métodos de homogeneização (ou regressão múltipla ou simples) para os tornar comparáveis.

Comparação e homogeneização. Na homogeneização tem-se em conta a data dos dados e as diferenças ou analogias entre aqueles imóveis e o

que se avalia.

5. Reconciliação dos valores obtidos corrigidos.

6. Determinação do valor de mercado por comparação: valor resultante da conciliação anterior, a aplicar ao objecto de avaliação, líquido dos gastos

de comercialização e prévia dedução de outros custos e limitações do domínio que recaiam sobre o bem e que não foram levados em conta.

7. Ajuste do valor àquela situação, com prévia consulta de dados e índices oficiais publicados para determinação do valor de mercado ajustado. Na

informação de mercado deve ser levado em conta:

· Qual o elemento mais importante da avaliação, já que existem dados para comparar;

· Qual o elemento estatístico, para o qual, quanto maior for a fiabilidade, isto é, quanto maior for o número de amostras obtidas e mais abundante

a informação disponibilizada por eles, maior fiabilidade oferecerá a informação;

· Qual o elemento qualitativo, para o qual, quanto maior for a informação disponível, melhores serão os resultados de homogeneização posterior

necessária, ou seja, quanto maior for a semelhança dos exemplos da base de dados e o imóvel a avaliar, mais significativa será a informação

obtida.

CRITÉRIOS DE HOMOGENEIZAÇÃO

Para Nebreda, Padura e Sánchez (2006), a homogeneização é um processo de aplicação de dados do mercado, desde o ponto de vista da avaliação até às condições do imóvel a avaliar.

A homogeneização é feita em função das características e qualidades que, previamente, foram detectadas e que influem no valor de mercado, dentro do segmento dos imóveis comparáveis.

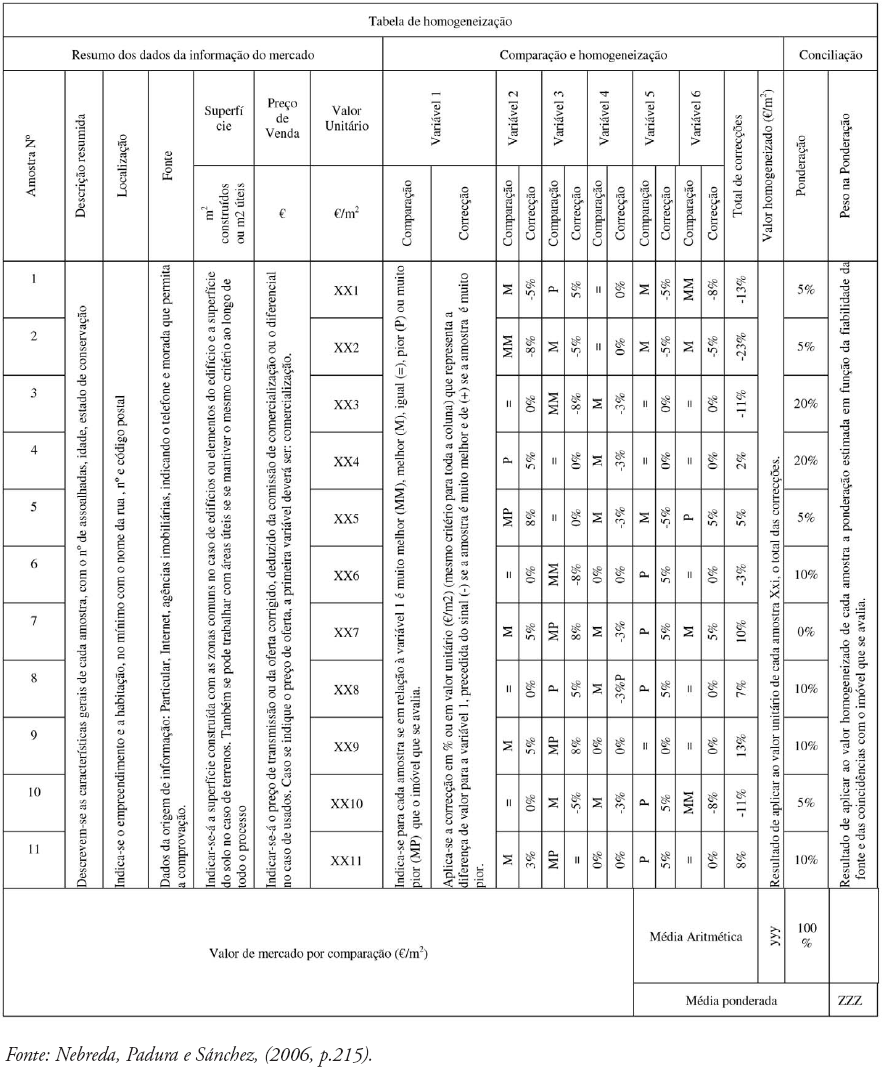

A homogeneização dos dados compara as características da amostra com o imóvel avaliado, isto é, determina se as suas qualidades são melhores ou piores. De forma a poder fazer uma homogeneização fidedigna, pode ser necessário excluir um ou vários dados da amostra. Também pode ser aconselhável dar mais preponderância a uns dados que a outros (ver Tabela 1), ponderando a sua participação na conciliação de valores. Desta comparação obtém-se o valor corrigido, que se aplica a avaliação.

TABELA 1 - Exemplo de tabela de homogeneização

Para homogeneizar correctamente uma amostra é necessário assegurar-se que todos os dados da informação são correctos, sendo importante conhecer os preços reais totais. Neste método dever-se-á ter em conta as diferenças entre os preços da oferta e os de transacção reais, todas as variáveis (ou pelo menos as mais significativas) que influenciam no valor do imóvel.

Depois dos ajustes derivados dos aspectos anteriormente referidos, podem ainda considerar-se outros factores que também tenham preponderância na avaliação do valor do imóvel, a saber: a qualidade e características da fachada, o número de assoalhadas, as superfícies, as características do átrio e zonas comuns, o tipo de aquecimento, o ar condicionado, os elevadores, o porteiro, entre outras.

Uma vez estabelecidas as características com impacto no valor, deverá determinar-se como influenciam e em que proporção, tanto em valor absoluto como em percentagem, sobre o valor da venda. Na prática, utilizam-se tabelas de homogeneização como a representada na Tabela 1. Na homogeneização, cada amostra de dados deve dispor de uma ficha que contenha, antes de mais, a localização, o preço, a fonte e todas as características que influam no valor do imóvel.

PARÂMETROS DE HOMOGENEIZAÇÃO

No entender de Nebreda, Padura e Sánchez (2006), utilizam-se amostras de teste que sejam semelhantes ao imóvel que se avalia, sendo que a informação de mercado que se utiliza deve ser real e comparável.

Os preços de oferta das amostras são homogeneizados, aplicando coeficientes de ponderação, para «aproximar» os dados que se estão a avaliar, de acordo com os critérios que correspondam em função do objecto de avaliação e as características que, em cada caso, influenciam o valor segundo a observação do mercado.

No mercado real, o preço de oferta no mercado de obra nova, de acordo com informações directas procedentes dos promotores e imobiliárias, resulta inicialmente de maior fiabilidade do que os preços dos imóveis usados. As informações vêm normalmente acompanhadas de informação gráfica e de informações de construção do imóvel, que permitem completar a ficha das amostras de dados ao pormenor e de maneira fiável.

Os restantes parâmetros de homogeneização, dependendo do tipo de produto que se está a tratar, no caso de moradias, podem ser, entre outros, os seguintes:

· Assoalhadas;

· Localização;

· Superfície e desenho;

· Antiguidade;

· Conservação e recuperação (obras);

· Instalações (por exemplo, aquecimento, ar condicionado, energia solar, elevador);

· Qualidades construtivas (por exemplo, acabamentos, banhos).

No caso das indústrias, oficinas, garagens, terrenos e outros imóveis, os parâmetros de homogeneização serão outros, mas as técnicas de homogeneização serão as mesmas.

TABELA DE HOMOGENEIZAÇÃO

Uma vez determinadas e quantificadas as variáveis intrínsecas que, no critério do avaliador, mais influem no valor do imóvel, constrói-se a tabela de homogeneização.

Segundo Nebreda, Padura e Sánchez (2006), na tabela de homogeneização comparam-se todas as amostras com o imóvel a avaliar. Neste método, vão-se corrigindo os valores de todas e de cada uma das amostras, com referência a todas e cada uma das variáveis e aos seus parâmetros de homogeneização, para que quando a amostra é melhor que o imóvel a avaliar numa característica, se consiga chegar ao valor que aquela característica representa no valor. No caso de ser inferior soma-se, para que a partir dessa operação o valor da amostra fique igual, ou seja homogéneo com o imóvel a avaliar e respeite a característica que se comparou. Essa operação repete-se para todas as amostras e para todos os parâmetros de homogeneização. No final, apresenta-se como resultado uma correcção total de cada amostra que foi comparada com o imóvel a avaliar, obtendo-se um valor corrigido, que se denomina homogeneizado, porque corresponde a características idênticas ao modelo a avaliar.

Concluindo, quanto mais adequados à realidade do mercado forem os parâmetros escolhidos para homogeneizar, mais próximos estarão os valores homogeneizados das amostras do valor do imóvel a avaliar. Em termos gerais, uma tabela de homogeneização tem o aspecto representado na Tabela 1.

Nebreda, Padura e Sánchez (2006), na reconciliação de valores das amostras homogeneizadas, sugerem a eliminação dos valores que forem discordantes (outliers) e a concessão de maior preponderância às amostras com maior fiabilidade e com maior similitude com o modelo a avaliar. A reconciliação será, como consequência, a média aritmética dos valores homogeneizados, se todos forem igualmente fiáveis e similares, ou a média ponderada, caso os valores não forem fiáveis e similares. Neste último caso, as amostras mais fiáveis e mais similares deverão pesar mais na ponderação.

Ao valor final, seja ele calculado com base em todas as amostras, ou só em algumas, com a média aritmética ou ponderada, o processo fica concluído, assinalando um valor homogeneizado por comparação ao imóvel que se avalia, que se denomina valor de mercado por compensação(ver Tabela 1).

VANTAGENS E INCONVENIENTES DO MÉTODO COMPARATIVO

Segundo Molina (2005), o método comparativo é muito utilizado mas, dependendo do tipo de bem, a qualidade dos resultados está circunscrita a um espaço e local concretos, sendo muito difícil a sua extrapolação para outro contexto diferente. Para a sua aplicação, é necessária experiência e conhecimento dos preços do meio (zona), sendo imprescindível uma metodologia ordenada, justificada e cuidadosa.

Segundo Nebreda, Padura e Sánchez (2006), este método implica dispor de uma base de dados de imóveis semelhantes ao que se está a avaliar, bem como do preço alcançado, que poderá ser o preço de transmissão ou o preço da oferta em condições de livre concorrência e transparência. É necessário, também, que os dados disponíveis contenham informação suficiente sobre a situação do imóvel, as características principais e as circunstâncias que influem no valor. Os mesmos autores referem também que é o método de avaliação mais objectivo. Este método não pressupõe comportamentos racionais de ninguém (proprietários, inquilinos, compradores, vendedores, usuários, etc), já que se baseia em observações do que, na realidade, sucede no mercado.

A utilização do método de comparação requer que o avaliador conheça, pela sua própria experiência e por avaliação directa, as características e os mecanismos que permitam explicar a formação do preço no mercado.

Parece ser o método mais correcto de estabelecimento do valor dos bens imobiliários numa economia concorrencial, no entender de Wendt (1956), Adair e McGreal (1996), Macckim (1995) e Peto (1997).

Para Lenk, Worzala e Silva (1997), McCluskey et al. (1997) e Connellan e James (1998), este método revela uma utilização crescente no desenvolvimento de modelos informáticos hedónicos ou de redes neuronais, o que permite tirar partido de uma maior quantidade e melhor sistematização da informação disponível.

Segundo Rebelo (2002), embora esta abordagem se insira nas condições de mercado correntes, ela é, no entanto, pouco adequada para a determinação dos valores das propriedades de longo prazo. No entender desta autora, a utilização do método de comparação de mercado não requer que o avaliador entenda a motivação dos compradores e dos vendedores. Tal representa, no seu entendimento, um ponto fraco deste método, pois se não se entenderem as motivações dos agentes intervenientes, é difícil fornecer uma avaliação rigorosa e racional, se a base para comparação for reduzida, o que torna difícil traduzir a evidência com algum grau de confiança.

Peto (1997) propõe um modelo matemático de incorporação do risco através deste método de avaliação. Refere ainda a necessidade de melhorar a recolha e a disponibilização de informação sobre transacções.

Pearson (1988) reitera que o método comparativo é a técnica mais apropriada para calcular o preço de venda do imóvel e reconhece o papel importante que a análise estatística desempenha no mesmo. No entanto, Wolverton (1998) salienta a morosidade que os avaliadores tiveram de enfrentar na adopção desses conceitos estatísticos. Uma causa dessa morosidade, segundo o autor, é a confiança que detinham no modelo comparativo, que se baseia em propriedades idênticas para calcular o valor e arranjar justificações para as diferenças físicas entre as propriedades. Embora seja aceite, no entender de Wolverton (1998) o método é limitado, pois o facto de avaliar a presença ou ausência de um atributo na propriedade, não significa que consiga medir a sua magnitude ou qualidade.

Wolverton (1998) tentou dar resposta a questões relacionadas com a análise de vendas idênticas, fazendo os ajustes necessários para quantificar as variáveis métricas ou as qualidades atribuídas à propriedade. Além deste aspecto primário, os dados provêm da perspicácia do avaliador, o que no mercado residencial corresponde à variação da qualidade, a uma vista agradável e que, em conjunto com a quantificação métrica, tenta chegar à melhor estimação de preços possível.

A comparação dos preços de venda é usada para estimar o valor de mercado de uma propriedade objecto de avaliação com propriedades similares, recentemente transaccionadas. Os ajustamentos para as diferenças das recentes propriedades comparáveis vendidas e objecto de avaliação, são baseadas em comparações do mercado, com a análise de vendas idênticas em que o modelo normativo possa extrair as diferenças para ajustamento. Boyce e Kinnard (1984) definem o modelo comparativo como o método de estimar o valor do ajustamento para a presença ou ausência de qualquer factor, ou para a variação para as quantidades e qualidades de um factor, «emparelhando» os preços de venda de propriedades idênticas com ou sem factores em questão.

Acontece que a comparação de preços se baseia numa relação linear implícita directa, o que nem sempre acontece. Se o efeito «preço» não é linear, o método comparativo sofre ajustes que pecam por serem inferiores ou superiores aos valores reais. O grau de erro depende tanto da linearidade assumida, como da utilidade das variáveis que serviram na preparação do modelo.

Wolverton (1998) concluiu que os avaliadores deveriam questionar a aplicabilidade universal do método comparativo devido ao facto das suas comparações exigirem ajustes à sua linearidade implícita. No seu entender, este modelo elimina variáveis complexas e variações exógenas. O estudo deste autor revela uma relação estrutural entre o preço e as variáveis de maior interesse. Porém, é sugerida alguma precaução quando se utiliza este modelo na avaliação de mercados com diferentes atributos e variáveis de interesse.

Apresentam-se, de seguida, na Tabela 2, as características, vantagens, inconvenientes e autores analisados no método comparativo.

Tabela 2 - Características, vantagens e inconvenientes do método comparativo

| Características | Vantagens | Inconvenientes |

| - Os quatro componentes fundamentais do valor de mercado são: o valor de mercado do solo, os custos de construção e os gastos inerentes a ela, os gastos de promoção imobiliária e o benefício do promotor. - Medida a utilizar na avaliação: m2 de área útil, m2 de área bruta ou m2 de área bruta, incluindo a parte proporcional nas zonas comuns. - Baseia-se no princípio de que a substituição é aplicável a toda uma classe de imóveis. O método consiste em estimar o valor do imóvel sobre uma base de dados de propriedades análogas. - Utiliza técnicas de homogeneização e de análise estatística. - A homogeneização é feita em função das características e qualidades que, previamente, foram detectadas e que influem no valor de mercado, dentro do segmento dos imóveis comparáveis. - Os preços de oferta das amostras são homogeneizados, aplicando coeficientes de ponderação, para «aproximar» os dados que se está a avaliar, de acordo com os critérios que correspondam em função do objecto de avaliação e as características que, em cada caso, influem no valor segundo a observação do mercado. - Depois de utilizar todas ou parte das amostras, com a média aritmética ou com uma ponderação, o processo conclui-se assinalando um valor homogeneizado por comparação ao imóvel que se avalia, que se denomina valor de mercado por compensação. | - Não existe melhor valor que o valor de mercado (Nebreda, Padura e Sánchez, 2006). - É o método de avaliação mais objectivo (Nebreda, Padura e Sánchez, 2006). - Baseia-se em observações do que, na realidade, sucede no mercado (Nebreda, Padura e Sánchez, 2006). - Parece ser o método mais correcto de estabelecimento do valor dos bens imobiliários numa economia concorrencial (Wendt, 1956; Adair e McGreal, 1996; Macckim, 1995 e Peto, 1997). - Método cada vez mais utilizado no desenvolvimento de modelos informáticos hedónicos ou de redes neuronais, o que permite tirar partido de maior quantidade e melhor sistematização da informação disponível (Lenk, Worzala e Silva 1997; McCluskey et al. 1997 e Connellan e James 1998). - A nível Europeu (Reino Unido) e na América do Norte (EUA) a literatura considera o método da comparação fidedigno. | - Circunscrito a um espaço e local concreto (Molina, 2005). - É necessária experiência e conhecimento dos preços do meio (zona), sendo imprescindível uma metodologia ordenada, justificada e cuidadosa (Molina, 2005). - Imprescindível necessidade de dispor de uma base de dados de imóveis semelhantes (Nebreda, Padura e Sánchez, 2006). - Pouco adequado para determinação dos valores das propriedades de longo prazo (Rebelo, 2002). - Método de comparação de mercado não requer que o avaliador entenda a motivação dos compradores e dos vendedores (Rebelo, 2002). - Se a base para comparação for reduzida, torna difícil traduzir a evidência com algum grau de confiança (Rebelo, 2002). - O facto de avaliar a presença ou ausência de um atributo na propriedade não significa que consiga medir a sua magnitude ou qualidade (Wolverton, 1998). - A comparação de preços baseia-se numa relação linear implícita directa, o que nem sempre acontece (Boyce e Kinnard, 1984). - Há investigadores que têm reservas sobre a fiabilidade do método devido à subjectividade na escolha de variáveis (Boyce e Kinnard, 1984). |

CONCLUSÃO

A avaliação imobiliária está na base de decisão de grande parte das deliberações financeiras nas modernas economias desenvolvidas. As crises financeiras passadas e recentes evidenciam relações fortes com o mercado imobiliário e demonstraram que os perigos de colapso financeiro são reais, sendo de prever o seu impacto noutros mercados.

O método comparativo, sendo actualmente o método mais utilizado, é o que necessita de uma base de dados mais eficaz para melhor responder às exigências de qualidade pretendidas, no curto prazo, já que é um modelo falível no longo prazo. Este método exige experiência por parte do avaliador para a precisão da homogeneização.

O método comparativo, segundo alguns autores, é a técnica mais apropriada para determinar o valor de um imóvel. No entanto pode ser limitado, pois a verificação da existência ou não de um atributo não significa medir a sua magnitude ou qualidade. Os críticos do modelo referem que se a comparação de preços não for linear, o método comparativo não consegue calcular o valor exacto do imóvel. Pelo que é necessário ter alguma precaução quando se utilizar este modelo para avaliar imóveis em mercados com diferentes atributos e variáveis de interesse, pois é um modelo circunscrito a um local e espaço concretos.

A dificuldade de utilização deste método encontra-se na aplicação dos coeficientes de homogeneização, onde a ponderação para se conseguir uma aproximação dos dados ao que se está a avaliar, leva a questionar se o trabalho de avaliação imobiliária será uma ciência ou uma arte. De facto, medir a magnitude de um atributo é difícil, bem como a pertinência da escolha de algumas variáveis neste método de avaliação.

NOTAS

1Avaliação automatizada refere-se à que é executada com recursos informáticos, mais padronizada, sem o avaliador ter necessidade de atribuir juízos de valor sobre determinados itens.

REFERÊNCIAS BIBLIOGRÁFICAS

Adair, A. e Mcgreal, S. (1996), «Valuation of residential property: analysis of participant behaviour». Journal of Property Valuation and Investment, vol. 14(1), pp. 20-35. [ Links ]

Boyce, B. e W. Kinnard, (1984), Appraising Real Property . Lexington Books, Lexington, Mass.

Brueggeman, W. B. e Fisher, J. D. (2001), Real Estate Finance and Investments. McGraw-Hill Irwin, Nova Iorque.

Connellan, O. e James, H. (1998), « Estimated realisation price (EPR) by neural networks: forecasting commercial property values». Journal of Property Valuation and Investment, vol. 16(1), pp. 7-86.

Figueiredo, R. (2004), Manual de Avaliação Imobiliária, Vislis Editores, Lisboa.

Gilbertson, B. e Preston, D. (2005), «A vision for valuation». Journal of Property Investment and Finance, vol. 23(2), pp. 123-140.

Kirchhoff, M.; Schiereck, D. e Mentz, M. (2006), «Market valuation of real estate finance mergers: a note». Journal of Property Investment and Finance, vol. 24(4), pp. 79-86.

Lenk, M.; Worzala, E. e Silva, A. (1997), «High-tech valuation: should artificial neural networks bypass the human valuer?». Journal of Property Valuation and Investment, vol. 15(1), pp. 8-26.

Mackmin, D. (1999), «Valuation of real estate in global markets». Property Management, vol. 17(4), pp. 353-367.

Mansfield , J. R. e Royston, P. (2007), «Aspects of valuation practice in central and eastern european economies». Property Management, vol. 25(2), pp. 150-163.

Mccluskey, W.; Deddis, W.; Mannis, A.; Mcburney, D. e Borst, R. (1997), «Interactive Application of Computer Assisted Mass Appraisal and Geographic Information Systems». Journal of Property Valuation and Investment, vol. 15(5), pp. 448-465.

Molina, M. G., (2003), Valoración Inmobiliaria . Editorial Montecorvo, Madrid.

Nebreda, P. G.; Padura, J. T. e Sánchez, E. V. (2006), La Valoración Inmobiliaria. Teoría y Práctica. Editora La Ley, Madrid.

NORMAS EUROPEAS DE VALORACIÓN, (2003), Normas Europeas de Valoración, Asociación Profesional de Sociedades de Valoración de España (ATASA).

NORMAS INTERNACIONALES DE VALUACIÓN, (2005), Normas Internacionales de Valuación, Asociación Profesional de Sociedades de Valoración de España (ATASA) y Unión Panamericana de Asociaciones de Valuación (UPAV).

Pearson, T. (1998), «Education for professionalism: a common body of knowledge for appraisers, Part I: Background and historical trends». The Appraisal Journal, vol. 56(4), pp. 435-450.

Peto, R. (1997), «Market information management for better valuations: Part II – Data availability and application». Journal of Property Valuation and Investment , vol. 15(5), pp. 411-422.

Rebelo, E. M. D. (2002), «Mercado Imobiliário e Transformações Urbanas». Tese de Doutoramento não publicada, Faculdade de Engenharia da Universidade do Porto.

Reis, V. M.; Downie, M. L.; Fisher, P. e Fernandes, A. (2002), « The practice of real estate valuation in Portugal». Journal of Property Investment and Finance, vol. 20(2), pp. 181 - 203.

Wendt, P. (1956), Real Estate Appraisal, a Critical Analysis of Theory, Henry Holt, Nova Iorque.

Wolverton, M. L. (1998), « Empirical investigation into the limitations of the normative paired sales adjustment method». Journal of Real Estate Research , vol. 15(1/2), pp. 191-203.

*Fernando Tavares

Doutoramento em curso em Gestão Industrial no Departamento de Economia, Gestão e Engenharia Industrial (DEGEI) da Universidade de Aveiro. Investigador no Centro de Estudos em Governança, Competitividade e Políticas Públicas.

PhD candidate in Industrial Management at DEGEI, University of Aveiro, Portugal. Researcher at the Center of Studies on Governance, Competitiveness and Public Policies.

**Elisabeth Pereira

Doutoramento em Gestão Industrial, Universidade de Aveiro. Professora Auxiliar do DEGEI da Universidade de Aveiro. Investigadora no Centro de Estudos em Governança, Competitividade e Políticas Públicas.

PhD in Industrial Management, University of Aveiro, Portugal. Assistant Professor at DEGEI, University of Aveiro. Researcher at the Center of Studies on Governance, Competitiveness and Public Policies.

***António Carrizo Moreira

Doutoramento em Gestão na UMIST – Universidade de Manchester (Institute of Science and Technology), Inglaterra. Professor Auxiliar no DEGEI, Universidade de Aveiro. Investigador no Centro de Estudos em Governança, Competitividade e Políticas Públicas. PhD in Management at UMIST – University of Manchester (Institute of Science and Technology) England.

Assistant Professor at DEGEI, University of Aveiro, Portugal.Researcher at the Center of Studies on Governance, Competitiveness and Public Policies.