Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Revista de Gestão dos Países de Língua Portuguesa

versão impressa ISSN 1645-4464

Rev. Portuguesa e Brasileira de Gestão v.8 n.1 Lisboa mar. 2009

Modelos de remuneração e rendibilidade nas empresas familiares portuguesas

Ivo Pereira* e José Paulo Esperança**

Resumo: A remuneração variável é habitualmente justificada pelo seu efeito de alinhamento dos interesses dos gestores e dos accionistas. Nas empresas de capitais dispersos, em particular, a resolução de problemas de agência passaria pela introdução de um modelo de remuneração variável, incluindo stock options. Este aspecto é ainda ignorado, no âmbito das empresas em que os proprietários também exercem a gestão. Não só é exíguo o estudo empírico deste fenómeno, como a própria fundamentação teórica tem vindo a sofrer desenvolvimentos profundos, com a inclusão dos problemas de agência específicos das empresas familiares. Este estudo baseia-se na análise comparativa de 102 das maiores empresas portuguesas e confirma a maior propensão para a remuneração variável por parte das empresas de capitais dispersos, e que só as empresas familiares mais antigas beneficiam com a adopção de modelos de remuneração variável.

Palavras-chave: Teoria da Agência, Altruísmo, Empresas Familiares, Modelos de Remuneração

Title: Compensation and profitability in Portuguese family firms

Abstract: Variable compensation is usually supported by the belief that it is efficient in interest alignment between principals and agents. In public corporations, in particular, the solution of agency problems lies with the introduction of a variable compensation model, including stock options. This issue is still ignored in firms where the principal is also in charge of management. The empirical study of this phenomenon is exiguous and the background theory has suffered developments, like the introduction of family firms agency problems. This study is based on a comparative analysis of 102 of the biggest Portuguese firms and confirms the larger use of variable compensation by public firms, but shows also that the older family firms tend to use more variable compensation.

Key-words: Agency Theory, Altruism, Family Firms, Compensation Models

Título: Modelos de remuneración y rentabilidad en las empresas familiares portuguesas

Resumen: La retribución variable se justifica normalmente por el efecto de alinear los intereses de los directivos y accionistas. En las empresas de capitales dispersos, en particular, la resolución de los problemas de la agencia pasaría por la introducción de un modelo de remuneración variable, incluidas las opciones sobre acciones (stock options). Esto es ignorado en el contexto de las empresas donde los propietarios también tienen la gestión. No solo es escaso el estudio empírico de este fenómeno, como la base teórica ha sido objeto de profunda evolución, con la inclusión de problemas de agencia específicos de las empresas familiares. Este estudio se basa en el análisis comparativo de las 102 mayores empresas portuguesas y confirma la mayor propensión a pagar una remuneración variable por las empresas de capitales dispersos, y que sólo las más antiguas empresas familiares se benefician de la adopción de modelos de remuneración variable.

Palabras clave: Teoría de la Agencia, Altruismo, Empresas Familiares, Modelos de Remuneración

O desenvolvimento do mercado de capitais «anglo-saxónico» levou a que, nesta zona, a maioria das empresas de maior dimensão registe uma elevada dispersão de capital e efectiva separação entre propriedade e gestão. No entanto, na Europa continental, muitas grandes empresas continuam solidamente sob controlo familiar (La Porta et al., 1999; Facio e Lang, 2002) e, frequentemente, com participação activa da família fundadora na sua gestão. Seja o grupo Wallenberg – AEG, Ericsson, ex-Volvo, da Suécia – ou o grupo Agnelli – Fiat, seguradoras, indústria automóvel, fabricantes de comboios de alta velocidade, da Itália – ou os grandes grupos portugueses, como os Espírito Santo, Mello, Belmiro de Azevedo (ainda nas primeira e segunda gerações), encontramos um predomínio de propriedade e gestão familiar que não está limitada às empresas de menor dimensão e origem mais recente.

Diversos autores têm chamado a atenção para as limitações das empresas familiares. Chandler (1990) sugere que o crescimento das empresas familiares tende a ser modesto e a estagnar, dado que as exigências da fase de expansão são superiores à capacidade financeira e administrativa da família. Por outro lado, o bem documentado problema da sucessão, em que dois terços das empresas familiares não sobrevivem à passagem da primeira para a segunda geração (Handler, 1990), reforça a convicção de que a empresa familiar é uma instituição mais débil que a empresa de capitais dispersos.

O modelo de remuneração de gestores pode ser encarado como intimamente ligado aos problemas de governação empresarial. A remuneração com base no desempenho, incluindo as stock options, tem sido encarada como a panaceia que permite alinhar os interesses de gestores e accionistas. Naturalmente, este problema seria menor nas empresas familiares, dado que a maior propensão para que a gestão seja exercida pelos proprietários reduz a utilidade de um instrumento que está longe de poder ser considerado barato, uma vez que a remuneração variável, nas suas diversas formas, levou ao crescimento considerável do custo com a remuneração dos gestores.

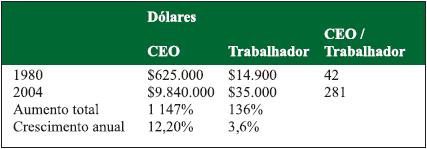

Com maior incidência nas empresas de capitais dispersos, o peso relativo da remuneração total dos gestores, através das suas múltiplas formas – salário fixo, bónus, remuneração em espécie (carro, casa, etc.), stock options, acções da própria empresa, «pára-quedas dourados» ou empréstimos não reembolsados – não tem parado de crescer, em termos absolutos e relativos. Segundo Bogle (2008), a tendência foi a que se observa na tabela 1.

Tabela 1

Relação entre salário médio anual do CEO e dos trabalhadores

Como se pode constatar, enquanto o salário médio de um CEO cresceu 1147%, o dos trabalhadores cresceu apenas 136%. Refira-se ainda que, enquanto em 1980, os CEO recebiam 42 vezes o salário médio dos trabalhadores, em 2004 esse número passou para 281.

Até ao ano 2000, o desconforto dos accionistas foi mitigado pelo crescimento generalizado das cotações. No entanto, a queda dos mercados iniciada na Primavera do ano 2000 e a sucessão de escândalos empresariais como a Worldcom, a Enron ou a ImClone, vieram intensificar o conflito entre accionistas e gestores (Kaplan, 2008). Na Europa, os casos da Ahold e Parmalat vieram recordar que as imperfeições dos modelos de governação empresarial não são um exclusivo dos EUA, nem das empresas de capitais dispersos.

Uma série de contribuições mais recentes (Schulze et al., 2002) vem sublinhar a existência de problemas de agência específicos das empresas familiares, podendo levar ao desalinhamento de incentivos e à criação de injustiça distributiva, sugerindo a necessidade de modelos de governação que garantam maior transparência e apresentação de resultados perante entidades independentes. O problema da remuneração nas empresas familiares é seguramente mais complexo e relevante que o sugerido pela aplicação imediatista dos postulados da teoria da agência.

Segundo Chrisman et al. (2007), os donos das empresas familiares tendem a monitorizar e dar incentivos aos gestores familiares, e assim, a performance da empresa é melhorada. Isto acontece porque os donos das empresas familiares «ameaçam» os gestores familiares como agentes, em termos dos pacotes salariais e dos mecanismos de monitorização. Neste estudo, verificamos que ligam a eficiência da governação, os mecanismos de monitorização e os incentivos para a performance da empresa.

Já de seguida é feita uma revisão da literatura onde se discute a formulação teórica que compara os problemas de governação da empresa de capitais dispersos com os da empresa familiar. É dada especial ênfase ao argumento mais recente na literatura, segundo o qual os problemas de agência não são exclusivos da empresa de capitais dispersos, podendo ser complicados por factores como o do altruísmo e a emergência de motivações não estritamente económicas. Nesta secção é ainda feita uma revisão das práticas e problemas habitualmente associados à remuneração de gestores nas empresas familiares, particularmente na relação entre membros da família e restantes gestores.

Na terceira parte deste artigo, é definida a metodologia de recolha de dados e explicação das variáveis, enquanto na quarta parte se apresenta a análise dos resultados do estudo empírico sobre remuneração variável, em que são analisadas as diferenças entre empresas familiares e de capitais dispersos portuguesas. Uma análise preliminar deste estudo foi apresentada em Pereira e Esperança (2008). Na parte final, são apresentadas as conclusões do estudo.

Revisão de literatura

Problemas de agência

Empresas de capitais dispersos

A separação entre a propriedade e a gestão, que caracteriza a empresa de capitais dispersos, gera uma delegação da responsabilidade de gestão para os agentes/gestores, e tem como problema principal a possibilidade de os gestores, apesar de mandatados pelos accionistas, não tomarem exactamente as mesmas decisões que um gestor proprietário tomaria. Os problemas de agência (Jensen e Meckling, 1976; Jensen, Murphy e Wruck, 2004) tornam-se particularmente significativos quando incluem decisões de custo pessoal elevado para os gestores, como o despedimento de trabalhadores ou a alienação de partes da empresa ou de benefício directo superior aos custos, como a realização de obras na sede ou a utilização de um veículo de serviço topo de gama. Este consumo em espécie é citado na literatura sob a designação de perquisite(1) consumption.

Os problemas de agência na empresa de capitais dispersos podem ser controlados, pelo menos parcialmente pela existência de mecanismos de controlo, externos e internos (Jensen e Meckling, 1976; Schulze et al., 2002). O controlo externo é gerado pela intervenção activa de três tipos de mercados principais: de capitais, de produtos e factores produtivos.

Estes mecanismos externos podem ser complementados pela existência de instrumentos de controlo interno, incluindo a presença de administradores não executivos e a introdução de incentivos com base no desempenho dos gestores. O modelo de Jensen e Meckling pressupõe que a menor eficácia dos mecanismos de controlo externo agrava os problemas de agência.

Empresas familiares

Segundo Jensen e Meckling, o modelo da empresa familiar, pelo menos no caso em que a gestão é efectivamente exercida pelo proprietário, leva ao desaparecimento dos problemas de agência, eliminando os custos de controlo que lhe são inerentes. Esta posição é claramente formulada por Jensen, Murphy e Wruck (2004, p. 21): «se o gestor da empresa possuísse 100% das suas acções (ignorando a aversão ao risco e os problemas de autocontrolo), as decisões do gestor deveriam ser as que maximizam o valor da empresa, não sendo necessários planos para incentivos adicionais». O controlo familiar diminui o problema de agência entre gestores e accionistas, mas aumenta os conflitos entre a família e os gestores minoritários quando a protecção dos gestores é baixa e o controlo é elevado (Maury, 2006).

Diversos autores têm vindo a contestar frontalmente esta conclusão. A principal asserção é a de que a concentração da propriedade e do controlo gera problemas de agência devido à ineficácia dos mecanismos de controlo externo que caracterizam estas empresas (Schulze et al., 2002). Kellermanns e Eddleton (2007) investigaram como a dispersão da posse entre gerações da família a estende aos gestores familiares e mostra que, quando o conflito e a mudança dos membros da família é elevado, a performance da empresa melhora.

Por sua vez, a impossibilidade de acesso ao mercado de capitais por parte das empresas familiares introduz dois problemas adicionais: o risco de holdup ou aproveitamento oportunístico de uma ameaça que o detentor de uma competência ou activo valiosos para a empresa pode exercer sobre os outros proprietários (Rajan e Zingales, 1998); a ausência de cotação das acções da empresa impede o efeito disciplinador desta avaliação; e a concentração do capital impede a possibilidade de aquisição hostil, levando a que o ajustamento necessário de práticas de gestão não eficientes seja tardio ou inexistente (Jensen, 1993).

Em síntese, Schulze et al. (2002) contestam que as empresas familiares possam efectivamente dispensar mecanismos de controlo internos devido às «relações especiais entre agentes decisores» previstos pelo modelo de agência tradicional. Pelo contrário, estes autores consideram que as relações familiares tornam os problemas de agência deste tipo de organizações mais complexos que os das empresas de capitais dispersos. Um factor de agravamento deste problema é o do altruísmo, definido como um valor moral que motiva os indivíduos a tomar decisões que beneficiam outros sem uma expectativa de compensação externa.

Enquanto o altruísmo pode ser extremamente positivo no quadro familiar, porque reforça os laços entre os membros da família (Simon, 1993), os seus efeitos na empresa familiar podem ser nefastos por conduzir a que os filhos ou netos fiquem «mimados». Este problema é tanto mais grave quanto os níveis de altruísmo forem assimétricos (Schulze et al., 2002).

Daqui resultam dois tipos de problema de agência: horizontais (entre irmãos) e verticais (entre pais e filhos). Os problemas não resultam apenas de comportamentos egoísticos face a outros altruísticos: problemas de informação dificultam tomadas de decisão adequadas mesmo quando há uma preocupação comum de obter resultados positivos. Schulze et al. citam o caso de um filho que diz «adorei o seu presente», podendo distorcer informação e dificultando a distribuição de recursos por parte do pai de forma simultaneamente generosa e justa. Os riscos de inveja, holdup e acaso moral aumentam em consequência destes problemas.

Com base nesta análise, Schulze et al. (2002) assumem que o altruísmo promove um modelo de governação que é particularmente eficiente durante o período incerto da fase de arranque (start-up) em que a empresa enfrenta mercados de capitais e laborais imperfeitos. No entanto, em fases posteriores, as limitações internas de capital e gestão tenderão a gerar «inércia estratégica», desalinhamento de incentivos, em que o altruísmo do fundador pode levar a falta de esforço dos descendentes e sentimento de injustiça por parte dos gestores externos à família.

Uma das consequências do altruísmo poderá ser o tratamento uniforme dos membros da família com actividade na empresa, penalizando os mais activos e empreendedores. Estes problemas complicam o modelo de governação, sugerindo a necessidade de gestores não executivos independentes, afinal à semelhança do que a teoria da agência recomenda para a empresa de capitais dispersos. De facto, um estudo discute o efeito do altruísmo na governação das empresas e apresenta uma influência contingencial, baseada em como o efeito do altruísmo muda assim que a posse da empresa varia entre gerações (Lubatkin et al., 2005).

O altruísmo torna o problema da sucessão mais difícil nas empresas familiares, como confirmado por vários estudos. Dois terços das empresas familiares não chegam à segunda geração (Handler, 1990). Esta falha das empresas familiares chegarem à segunda e terceira gerações levou a que os investigadores começassem a examinar o problema do processo da sucessão, incluindo variáveis demográficas e comportamentais (Marshall et al., 2006).

Práticas da remuneração nas empresas familiares

A remuneração é um elemento-chave do típico conflito de interesses entre gestores e accionistas. Apesar de estes interesses poderem ser tornados compatíveis e contribuir para a eficiência de longo-prazo da empresa (Carrillo, 2007), é necessária uma gestão eficiente e mecanismos de controlo para se atingir esse objectivo.

Por outro lado, a remuneração das empresas familiares enfrenta um problema de base que resulta da eventual pressão exercida pelos laços familiares sobre os restantes factores que determinam as práticas de remuneração. Embora muitos gestores de empresas familiares afirmem que a política de remuneração reflecte as práticas em vigor no mercado e que os laços de parentesco não têm influência, é frequente que este aspecto venha interferir na política salarial e de carreiras.

Diversos peritos em remuneração familiar têm vindo a identificar os problemas mais comuns. Lutz (2004) sugere os seguintes problemas:

confusão entre tarefa exercida e propriedade;

uso da remuneração com objectivo de poupanças fiscais;

uso da remuneração para assegurar o controlo por parte da primeira geração;

uso da remuneração para resolver conflitos emocionais;

preservação do secretismo;

confusão entre finanças pessoais e da empresa;

assumpção de que as relações são garantidas;

uso de títulos profissionais e benefícios financeiros para compensar membros da família descontentes;

pagamento demasiado baixo ou em excesso;

uso da remuneração como amortecedor dos ciclos económicos.

Um dos problemas que resulta da separação entre propriedade e gestão na empresa familiar, em que pelo menos parte dos gestores não é oriunda da família, consiste no alinhamento dos seus interesses com o dos proprietários. A remuneração com base na performance volta a tornar-se um instrumento com interesse potencial, sugerindo a criação de bónus e prémios em função do desempenho da empresa ou das suas divisões. O problema é que as empresas familiares são menos permeáveis a uma avaliação eficaz que, mesmo no âmbito das empresas de capitais dispersos, tem sido objecto de muita controvérsia.

Quanto à introdução de um modelo de remuneração com base no desempenho, existem sérios problemas para a sua medição, devido à dificuldade de contabilização rigorosa e em evitar uma análise centrada no curto-prazo. Por exemplo, a manutenção de equipamentos gera custos imediatos e proveitos a médio-prazo, pelo que um modelo de avaliação com base na performance pode ter o efeito indesejado de conduzir ao adiamento de medidas que podem ser essenciais para o futuro da empresa.

Jensen (2001) manifesta uma preocupação particular com o facto de se utilizar o orçamento como base para determinar a compensação. Quando se diz que os gestores irão receber bónus se atingirem determinados objectivos, duas coisas podem acontecer. A primeira é que os gestores tentem fixar objectivos baixos, que sejam fáceis de atingir. Depois, fazem tudo para demonstrar que os atingiram, mesmo que a empresa sofra com isso.

Outro problema da remuneração com base no desempenho é o da unidade de análise. Quanto mais nos aproximamos da avaliação do desempenho individual, maior o risco de desincentivarmos a cooperação dentro da empresa. Pfeffer (1998), professor de comportamento organizacional da Universidade de Stanford, classifica a remuneração com base na performance individual como um «perigoso mito» acerca da remuneração. A sua conclusão é que a remuneração com base no mérito pode consumir imenso tempo à gestão e tornar os colaboradores infelizes.

Os custos associados à remuneração variável sugerem que este modelo só deve ser posto em prática quando os benefícios inerentes forem superiores. Schulze et al. (2002) verificam que a maioria das empresas familiares americanas adopta alguma forma de remuneração com base na performance de longo ou curto prazo, inferindo que esta necessidade só pode ser explicada pela existência de algum tipo de problemas de agência nestas empresas.

Metodologia

Em Portugal, existe uma predominância de empresas familiares, mesmo nas empresas cotadas em Bolsa, pelo que é interessante então estudar a remuneração dos gestores de topo nas empresas familiares no nosso país, fazendo o contraponto com a dos gestores das empresas não familiares.

Mesmo no resto do Mundo, as empresas familiares são predominantes (Burkart et al., 2003). Estas empresas começaram já a ter a atenção devida por parte dos investigadores financeiros. Num estudo recente (Anderson e Reeb, 2003), em que se analisaram as empresas do S&P 500, verificou-se que um terço dessas empresas é ainda familiar, e que, contrariamente ao que se estava à espera, são as empresas familiares que têm melhor performance. Descobriu-se, ainda, que as empresas têm melhor performance quando os CEO são membros da família.

Outro estudo (Maury, 2006) verificou que as empresas familiares têm melhores resultados do que as empresas não familiares.

Para a realização deste estudo foram utilizadas fontes primárias e fontes secundárias, ao contrário da maioria dos estudos realizados anteriormente, nos quais se utilizaram apenas dados secundários, como a base de dados de empresas de consultoria ou outros organismos.

Quanto aos dados primários, foi conduzido um questionário junto das 500 Maiores e Melhores Empresas portuguesas da lista da revista Exame(2) . O questionário foi enviado à Direcção de Pessoal das empresas constantes dessa listagem, tendo sido obtidas 104 respostas, das quais foram aproveitadas 102 devido à natureza incompleta de algumas das respostas. O questionário foi administrado no primeiro trimestre de 2002 por e-mail, após contacto telefónico para o número que figurava na revista. O questionário foi particularmente simplificado, já que apenas complementava a informação contida na revista, permitindo uma taxa de resposta superior a 20%.

No que diz respeito aos dados secundários, foi utilizada a lista referida, na qual é feita uma análise das empresas e seus negócios. Através deste processo, obtiveram-se informações diversas, tais como a localização, o sector, o regime de propriedade, o número de trabalhadores e o volume de vendas das empresas. Estas informações foram seleccionadas para cada uma das empresas para as quais se obteve resposta com o referido questionário.

As variáveis que foram consideradas neste estudo foram as seguintes (a letra q significa que a informação foi obtida a partir do questionário):

Idade da empresa (q) – considera a idade da empresa no ano 2000, em anos;

Número de empregados – traduz o número de trabalhadores da empresa no ano 2000;

Volume de vendas – volume de vendas, em 2000;

Nível de educação (q) - indica se o gestor tem ou não curso superior. Esta variável toma valor 1 se o gestor tiver curso superior e valor 0 no caso contrário;

Remuneração variável – medida em termos percentuais; percentagem da remuneração total que é paga sob a forma de remuneração variável;

Serviços – toma valor 1 para as empresas de serviços que incluem as TMT (tecnologias, media e telecomunicações) e valor 0 para as empresas industriais;

Localização – esta variável assume o valor 1 para as empresas localizadas em Lisboa e Vale do Tejo e valor 0 para as restantes;

Regime de propriedade – assume valor 0 para empresas familiares e valor 1 para as restantes empresas, de capital disperso e de propriedade do Estado.

Análise dos resultados

O objectivo principal deste estudo consiste na identificação da especificidade das empresas familiares face às empresas em que existe separação institucional entre propriedade e gestão: de capitais dispersos, sem posição de controlo por parte de uma família ou grupo, e, embora com muito menor peso, as empresas estatais.

Face à argumentação dos capítulos anteriores, e assumindo que as empresas familiares têm menos problemas de agência que as de capitais dispersos, formulámos a 1.ª hipótese: as empresas familiares fazem uma utilização menos intensiva da remuneração variável indexada à performance.

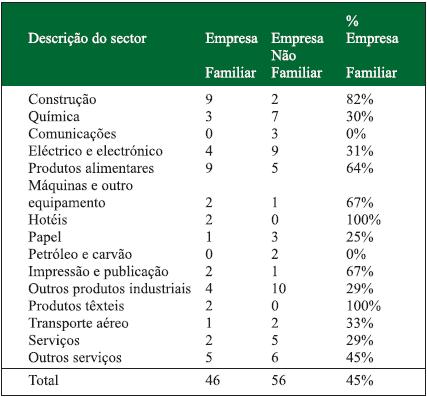

Na Tabela 2 apresentamos a distribuição das empresas nos diversos sectores de actividade. Podemos observar que as empresas familiares têm um peso significativo em sectores como os hotéis, produtos têxteis, construção, máquinas e outro equipamento.

Tabela 2

Número e percentagem das empresas familiares e não familiares por sector

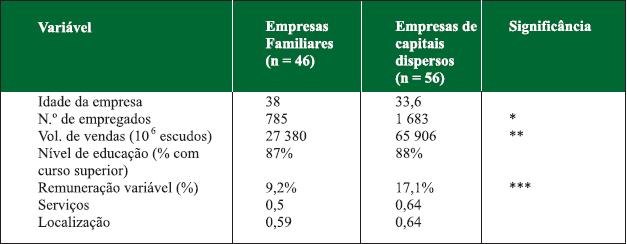

Por seu lado, a Tabela 3 apresenta os resultados da comparação de médias relativamente às 102 empresas analisadas, 46 das quais são empresas familiares.

Tabela 3

Variáveis independentes e relações previstas com a remuneração com base na performance

Significância: *** 1%; ** 5%; * 10%

Os resultados obtidos mostram que as empresas familiares não têm qualquer diferença significativa face às empresas de capitais dispersos relativamente a variáveis como a idade ou a formação dos quadros. Este resultado poderá surpreender os analistas que assumam que as empresas familiares tendem a colocar dirigentes oriundos da família, independentemente da sua competência e habilitações.

Os gestores «profissionais» das empresas de capitais dispersos deveriam, por isso, ter maiores habilitações. No entanto, diversos estudos revelam uma mudança de atitude por parte das famílias empresariais, sobretudo quando são proprietárias de empresas de maior dimensão como as que são objecto deste estudo. Lima (2003, p. 287) cita um quadro de uma empresa familiar que refere: «agora... não se pode estar à espera de pessoas da família para preencher os quadros da empresa. (...) O critério (para a promoção) tem de ser a competência e não a pertença à família».

Já no respeitante à dimensão, verifica-se uma diferença significativa: as empresas de capitais dispersos são maiores tanto ao nível do número de empregados como de volume de vendas, com maior destaque para este parâmetro. Este resultado é consistente com a literatura sobre empresas familiares, relativamente às barreiras ao crescimento provocadas pelas limitações financeiras e de capacidade administrativa (Chandler, 1990).

No entanto, a diferença mais significativa é claramente a obtida para a política de remuneração, confirmando a capacidade preditiva da teoria da agência na sua formulação tradicional.

A segunda questão que procuramos analisar diz respeito à emergência de problemas de agência na empresa familiar, à medida que esta envelhece e se colocam problemas de sucessão. Schulze et al. (2002) consideram que o efeito do altruísmo – o valor moral que motiva indivíduos a realizar acções que beneficiam outros sem esperar retribuição – é positivo na fase inicial em que o empreendedor enfrenta níveis elevados de incerteza. No entanto, o altruísmo pode deixar de ser um factor de coesão à medida que a empresa se consolida. O proprietário pode passar a dar «prendas» à família para a compensar do tempo de ausência do lar (Kets De Vries, 1996). Por outro lado, os empregados que não pertencem à família podem sentir-se negativamente discriminados, com prejuízo para o seu desempenho.

Os problemas de agência resultantes da separação entre propriedade e gestão tendem também a agravar-se por força da expansão dos membros da família com direitos residuais sobre o valor gerado, factor que se intensifica à medida que se passa de geração. Em consequência, o papel dos incentivos que visam o alinhamento dos interesses entre sócios puros e sócios/gestores sugere a maior eficácia de instrumentos de remuneração com base na performance.

Estas questões estão ainda por desbravar ao nível da investigação empírica. Uma forma de explorar este tema consiste em relacionar a performance com a utilização da remuneração variável, usando a idade como discriminante. A hipótese a formular será a 2.ª hipótese: a remuneração variável só conduz à melhor performance nas empresas familiares mais antigas.

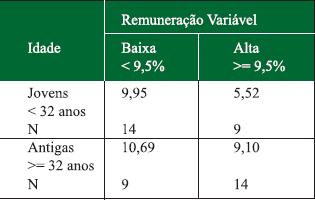

Para testar esta hipótese, obtivemos a mediana das idades das empresas familiares e, seguidamente, para cada grupo, determinámos a mediana da remuneração variável. A Tabela 4 apresenta a rendibilidade do capital próprio para cada quadrante.

Tabela 4

Rendibilidade média dos capitais próprios em função da idade das empresas e remuneração variável

Um dos problemas deste procedimento é a elevada redução do número de observações em cada quadrante. O segundo problema está associado à natureza dos resultados das empresas registados pela revista Exame e utilizados neste estudo. Diferentes critérios e objectivos das empresas podem levar a procedimentos contabilísticos diferenciados, tornando a análise dos resultados contabilísticos menos fiável, pelo que os resultados da Figura 4 deverão ser interpretados com alguma prudência.

O grupo das «empresas jovens» com menos de 32 anos representa assim o conjunto das empresas familiares com maior probabilidade de ainda estar na primeira geração, ou seja, cujos problemas de agência deverão ser mais reduzidos. A eficácia de formas de remuneração variável deveria ser menos significativa neste grupo. Pelo contrário, o grupo das «empresas antigas» com mais de 32 anos deverá conter predominantemente empresas na segunda geração ou ainda mais avançadas, portanto com maiores problemas de separação entre propriedade e gestão, pelo que, neste grupo, a remuneração variável é mais susceptível de gerar o desejado alinhamento de interesses entre gestores e detentores do capital.

Os resultados parecem apontar para a ausência total de impacto no grupo das empresas antigas, enquanto nas mais jovens as com melhor performance são as que fazem menos utilização (inferior a 9,5% do total) da remuneração variável, sugerindo a ausência de benefícios e a não existência de custos da remuneração variável para este grupo de empresas, em consonância com a hipótese anterior.

Esta situação pode reflectir tanto a menor utilidade da remuneração variável para o grupo das empresas familiares com maior coincidência entre propriedade e gestão, como a possível inadequação dos modelos postos em vigor. Mesmo formas de remuneração sofisticadas como as opções sobre acções podem criar problemas graves de concentração no curto prazo e tentativa de manipulação das cotações através de contabilidade criativa e programas de recompra das acções. Jensen et al. (2004) reconhecem que os planos de remuneração das empresas ainda incentivam os gestores a ignorar o custo de capital e a gerir os resultados de forma destrutiva do valor da empresa. Possivelmente a maioria das empresas familiares portuguesas também ainda enferma deste tipo de doença.

Conclusões

A imprensa económica tem frequentemente sublinhado o défice de utilização da remuneração variável por parte das empresas portuguesas. Esta poderia mesmo ser uma explicação significativa para o atraso competitivo do tecido empresarial português num mundo progressivamente mais globalizado.

Parece-nos imprudente fazer este tipo de generalização sem uma análise adequada da estrutura de governação das empresas portuguesas.

Em primeiro lugar, é inquestionável o predomínio das empresas familiares portuguesas. Embora estas empresas também possuam problemas de agência, dado que podem enfrentar questões ligadas à separação entre propriedade e gestão, para além de serem mais influenciáveis por comportamentos de discriminação favorável dos membros da família proprietária, os benefícios da remuneração variável são, em geral, menos fáceis de obter que nas empresas de capitais dispersos.

Em segundo lugar, o incremento da remuneração variável tem custos a par dos seus benefícios, quer por tender a desencadear o agravamento do custo total da gestão, quer por introduzir factores de competição interna que podem ser nocivos à criação de valor por parte da empresa.

Os resultados obtidos confirmam que, em Portugal, as empresas de capitais dispersos fazem uma utilização substancialmente mais intensiva da remuneração variável que as empresas familiares. A remuneração variável representa 17,1% do total, em média, para o primeiro grupo, contra apenas 9,2% para o segundo grupo. Embora mais pequenas que as suas congéneres de capitais dispersos – menor facturação e menor número de empregados –, as empresas familiares incluídas neste estudo não se distinguem ao nível de dimensões como a idade ou a formação de gestores.

Face à escassez de estudos empíricos sobre a remuneração de gestores praticada em empresas familiares, procurámos discriminar o impacto da remuneração variável em dois grupos de empresas familiares: as mais jovens, susceptíveis de estar ainda sob o comando da primeira geração familiar, e, em consequência, com menores problemas de agência; e as mais antigas, com maior potencial de problemas de separação entre propriedade e gestão e de discriminação positiva dos elementos da família, em que a remuneração variável poderia ter um contributo mais positivo para a criação de valor pelas empresas.

A escassez de observações e o melindre da avaliação de resultados contabilísticos sugerem a necessidade de parcimónia na extracção de conclusões. No entanto, a única diferença com algum peso, obtida neste estudo, foi no caso das empresas ainda jovens, em que a remuneração variável parece ter um efeito negativo para os seus resultados.

Este estudo, ainda exploratório, evidencia a necessidade de investigação mais aprofundada sobre as empresas familiares. O pressuposto de simultaneidade entre propriedade e gestão, que é tantas vezes formulado em relação às empresas familiares, pode não ser universal, originando problemas de agência específicos e insuficientemente diagnosticados.

A principal razão para o atraso da investigação neste campo é a escassez de bases de dados com informação sobre a governação individual das empresas familiares bem como das suas práticas de remuneração de gestores. A vastidão do tema a investigar vai certamente exigir a realização conjunta de estudos de casos e de realização de questionários como metodologias de recolha de informação.

Embora árduo, este é seguramente um campo com elevado potencial de investigação tanto para a melhoria das práticas de gestão das empresas familiares, como para a definição de políticas de regulamentação da governação empresarial por parte do Estado. A própria organização do sector financeiro é susceptível de vir a influenciar e a colher os benefícios do processo de reestruturação empresarial que as empresas familiares estão constantemente a protagonizar – algumas passando a empresas de capitais dispersos; outras renovando e transformando a sua estrutura governativa; outras ainda cessando de ser autónomas ou de existir.

Notas

(1) Gratificação. (N.E.)

(2) Edição portuguesa.

Referências bibliográficas

ANDERSON, R. C. e REEB, D. M. (2003), «Founding-family ownership and firm performance: evidence from the S&P 500». The Journal of Finance, vol. 58, n.º 3, pp. 1301-1327. [ Links ]

BOGLE, J. (2008), «Reflections on CEO compensation». Academy of Management Perspectives, pp. 21-25.

BURKART, M.; PANUNZI, F. e SHLEIFER, A. (2003), «Family firms». Journal of Finance, vol. 58, pp. 2167-2210.

CARRILLO, E. (2007), «Corporate governance: shareholders´ interests and other stakeholders´ interests». Corporate Ownership & Control, vol. 4, n.º 4, pp. 96-102.

CHANDLER, A. D. Jr. (1990), Scale and Scope: The Dynamics of Industrial Capitalism. Belkan Press, Cambridge, EUA.

CHRISMAN, J.; CHUA, J.; KELLERMANNS, F. e CHANG, E. (2007), «Are family managers agents or stewards? An exploratory study in privately held firms». Journal of Business Research, vol. 60, n.º 10, pp. 1030-1038.

FACIO, M. e LANG, L. (2002), «The ultimate ownership of Western European corporations». Journal of Financial Economics, vol. 65, pp. 365-395.

HANDLER, W. C. (1990), «Succession in owner-managed and family firms. A mutual role adjustment between the entrepreneur and the next generation». Entrepreneurship Theory and Practice, 15(19), pp. 37-51.

JENSEN, M. e MECKELING, W. (1976), «Theory of the firm: managerial behavior, agency cost and ownership structure». Journal of Financial Economics, pp. 305-360.

JENSEN, M. C. (1993), «The modern industrial revolutions, exit, and the failure of internal control systems». The Journal of Finance, 48(3), pp. 831-880.

JENSEN, M. C. (2001), «Corporate budgeting is broken: lets fix it». Harvard Business Review, Nov., vol. 79, n.º 10, pp. 95-101.

JENSEN, M. C.; MURPHY, K. J. e WRUCK, E. G. (2004), «Remuneration: where weve been, how we got there, what are the problems and how to fix them». Harvard Business School NOM Research Paper n.º 04-28.

KAPLAN, S. (2008), «Are US CEOs Overpaid?». Academy of Management Perspectives, May, pp. 5-20.

KELLERMANNS, F. e EDDLESTON, K. (2007), «A family perspective on when conflict benefits family firm performance». Journal of Business Research, vol. 60, n.º 10, pp. 1048-1057.

KETS DE VRIES, M. (1996), Family Business: Human Dilemmas in the Family Firm. Thomson Business Press, Londres, Reino Unido.

LA PORTA, R.; LOPEZ-DE-SILANES, F. e SHLEIFER, A. (1999), «Corporate ownership around the World». Journal of Finance, vol. 54, n.º 2, pp. 471-517.

LIMA, M. A. (2003), Grandes Famílias Grandes Empresas. Publicações D. Quixote, Lisboa, Portugal.

LUBKATIN, M.; SCHULZE, W.; LING, Y. e DINO, R. (2005), «The effects of parental altruism on the governance of family-managed firms». Journal of Organizational Behavior, vol. 26, n.º 3, pp. 313-330.

LUTZ, W. K. (2004), «Family business compensation». Family Business Report, University of Cincinnati.

MARSHALL, J.; SORENSON, R.; BRIGHAM, K.; WIELING, E.; REIFMAN, A. e WAMPLER, R. (2006), «The paradox to succession-related processes and plans». Journal of Business Venturing, vol. 21, n.º 3, pp. 348-368.

MAURY, B. (2006), «Family ownership and firm performance: empirical evidence from Western European corporations». Journal of Corporate Finance, vol. 12, n.º 2, pp. 321-341.

PEREIRA, I. e ESPERANÇA, J. (2008), «Top executive compensation in Portuguese family firms». Corporate Ownership & Control, vol. 5, n.º 5, pp. 104-111.

PFEFFER, J. (1998), «Six dangerous myths about pay». Harvard Business Review, Maio-Junho, pp. 109-119.

RAJAN, R. G. e ZINGALES, L. (1998), «Power in a theory of the firm». Social Science Research Network Electronic Paper Collection, Working Paper Series, na web em: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2091.

SCHULZE, W.; LUBATKIN, M. e DINO, R. (2002), «Toward a theory of agency and altruism in family firms». Journal of Business Venturing, vol. 18, pp. 473-90.

SIMON, H. A. (1993), «Altruism and economics». American Economic Review, vol. 83, pp. 156-161.

AGRADECIMENTO

Agradecemos os comentários que nos foram dirigidos pelos participantes na I.ª Jornada de Gestão de «Empresas Familiares», na Escola Superior de Gestão, Hotelaria e Turismo da Universidade do Algarve, 2004 e na ICAM 2006, International Conference on Advances in Management. Agradecemos ainda o apoio financeiro dado pela Fundação para a Ciência e Tecnologia ao projecto PTDC/GES/72859/2006.

*Ivo Nuno Pereira

Docente da ISCTE Business School, Lisboa, Portugal.

Professor at ISCTE Business School, Lisbon, Portugal.

Profesor de la ISCTE Business School, Lisboa, Portugal.

**José Paulo Esperança

Docente da ISCTE Business School, Lisboa, Portugal.

Professor at ISCTE Business School, Lisbon, Portugal.

Profesor de la ISCTE Business School, Lisboa, Portugal.

Recebido em Novembro de 2008 e aceite em Março de 2009.

Received in November 2008 and accepted in March 2009.