Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Observatorio (OBS*)

versão On-line ISSN 1646-5954

OBS* vol.11 no.3 Lisboa set. 2017

El mercado televisivo español del siglo XXI: concentración y precariedad

The television market in Spain in the XXI century: concentration and precariety

José Vicente García Santamaría*, Alejandro Barranquero Carretero**, Gloria Rosique Cedillo***

* Universidad Carlos III, España

** Universidad Carlos III, España

*** Universidad Carlos III, España

RESUMEN

El objeto de este artículo es examinar la situación actual del mercado televisivo español a la luz de las mutaciones acaecidas desde la segunda década del siglo XXI. Al profundo declive de la televisión pública (RTVE) se ha unido también la falta de viabilidad de los canales autonómicos y de muchos canales de TDT, así como de un proceso concentrador de los canales privados de mayor audiencia. Pero además, hemos podido observar como los grandes operadores de telecomunicaciones pasaban a desarrollar labores más propias de una “TV company”, y como también irrumoían en España empresas de VoD, como Netflix, HBO y Amazon Prime Video, que están compitiendo en el mercado de los contenidos de pago.

El enfoque teórico se sitúa en la economía industrial, que permite adoptar una perspectiva microeconómica a la hora de interpretar el funcionamiento del mercado y la economía de sus contenidos.

Palabras-clave: televisión, mercado de la televisión, concentración, estructura, oligopolio, video on demand

ABSTRACT

This article aims at examining the current situation of Spanish television market in the context of the deep transformations occurred along the second decade of the 21st century. This scenario is determined by the sharp decline of public television (RTVE), the lack of viability of regional channels and many DTT stations, and the concentration process affecting most private channels. In addition, we observe how the major telecommunication operators have started to develop the typical tasks of a "TV company", as well as how VoD companies, such as Netflix, HBO and Amazon Prime Video, have recently emerged as competitors in pay-per-view television. Our perspective departs from industrial economy, which allows us to adopt a microeconomic perspective when interpreting the market operations and the economy of contents.

Keywords: television, television market, concentration, structure, oligopoly, video on demand

Introducción

El mercado de la televisión en España estuvo dominado durante muchos años por la supremacía de la televisión pública (TVE) y de los canales autonómicos públicos, nacidos al amparo de la Ley del Tercer Canal de 1983. Hasta la irrupción de los operadores privados (Ley de la Televisión Privada de 1988), la competencia televisiva era muy escasa: los canales públicos de ámbito estatal y autonómico mantenían una plácida relación, repartiéndose entre ellos los principales contenidos Premium.

La llegada de las dos grandes cadenas en abierto (Telecinco y Antena 3) y del canal por satélite (Digital+), además de otras modalidades de difusión (cable y ADSL), propició que, de manera inexorable, las principales cadenas privadas fueran apoderándose de buena parte de las audiencias, los contenidos y los ingresos generados por la contratación publicitaria. No obstante, y en una primera etapa –finales de los ochenta y primeros años de los noventa-, la televisión privada tuvo elevadas pérdidas hasta consolidar una

oferta atractiva para anunciantes y audiencia. Ahora bien, desde la mitad de la década de los noventa comenzaron a producirse grandes transformaciones en el sector televisivo. La bonanza de la situación económica mundial y la emergencia de nuevos y poderosos anunciantes, caso de las empresas del sector tecnológico (Artero, 2008), desarrollaron un nuevo marco expansivo para la televisión privada.

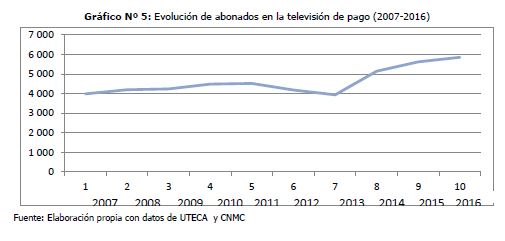

Por su parte, la televisión de pago consolidó una alternativa seria para la implantación del pago por visión tras la fusión de las dos grandes plataformas, Vía Digital y Canal Satélite Digital (año 2002), controladas por Telefónica y el grupo Prisa, respectivamente. Sin embargo, la recesión económica frenó la expansión de las diferentes modalidades de transmisión (cable, satélite y ADSL), mientras que la televisión en abierto –con una oferta nada despreciable de contenidos Premium desde retransmisiones de la Champions League hasta series y films- parecía satisfacer a un elevado porcentaje de familias y particulares; lo que sin duda ha dificultado el incremento del número de abonados a la televisión de pago, además de frenar la expansión del VoD.

En cuanto a los ingresos televisivos, los comienzos del siglo XXI estuvieron marcados por el grave deterioro financiero de RTVE y la prosperidad de los principales canales privados (Bustamante, 2006). Hasta la implantación de la Televisión Digital Terrestre (TDT), el negocio de la televisión analógica no parecía excesivamente complejo. Se trataba, según Arnanz (2002), de compensar los costes de infraestructura, producción y emisión con los ingresos procedentes de los anunciantes.

La transición digital comportó, no obstante, nuevas complejidades (Paracuellos y Benghozi, 2011). A la progresiva fragmentación de las audiencias y al aumento de procesos convergentes, se sumaron la expansión de la televisión de pago y las amenazas económicas de los nuevos consumos por Internet (Gomery, Hocley, 2006). En paralelo, continuó el proceso de fusiones y adquisiciones que, correlato de la concentración mundial (Peltier, 2004), se ha convertido en la estrategia primordial de los grandes conglomerados mediáticos.

En este contexto, la TDT, con su implantación definitiva en abril de 2010, tuvo un profundo impacto en la totalidad del sistema televisivo. Su puesta en marcha –junto a los elevados costes derivados de la digitalización ha acarreado modificaciones sustanciales en las estructuras productivas, ligadas a las dificultades de financiación de un buen número de operadores, y la consiguiente aparición de un modelo de negocio casi insostenible, debido a los elevados costes fijos que estos últimos deben soportar para conservar sus licencias (Cullel, 2012: 13).

Aunque no lo pretendiese, la TDT acabó también por configurar un nuevo mapa televisivo, en un contexto regulador del audiovisual basado en constantes e hiperfragmentadas reformas y contrarreformas (Fuertes y Marengui, 2012: 96): Ley 7/2009, de 3 de Julio, de Medidas Urgentes en Materia de Telecomunicaciones; Ley 8/2009 del Sistema de Financiación de RTVE, Ley 7/2010, de 31 de Marzo, General de Comunicación Audiovisual; Real Decreto Ley 15/2012, Sistema de Gobernanza de RTVE y Ley 6/2012 de Flexibilización de la Gestión de las Televisiones Públicas. Muchas de estas regulaciones han alentado una mayor concentración, si cabe, en el sector; y la expansión de la nueva tecnología no ha materializado aún las promesas de diversidad y pluralidad que acompañaron a las primeras políticas (Zallo, 2011: 301-320).

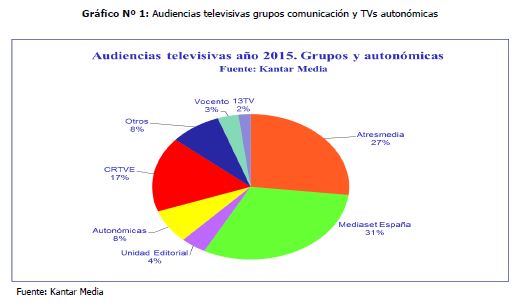

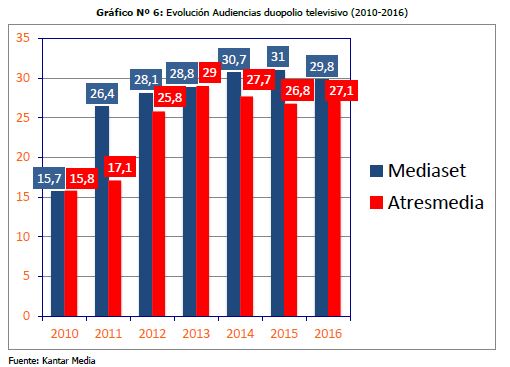

La llegada de la TDT supuso asimismo una mayor presencia de grupos de comunicación en la televisión en abierto (Unidad Editorial, Vocento o Mediapro, entre otros), así como una proliferación de canales que, a la postre, han otorgado más poder a las plataformas televisivas. Desde entonces, ya podemos hablar en España de dos grandes plataformas de televisión: Atresmedia y Mediaset España, nacidas al amparo de los procesos de absorción de La Sexta y Cuatro, y que, en conjunto, controlan un total de 13 canales. A finales del año 2016 disponían también del 57% de la audiencia, casi el 90% de la publicidad en televisión, y del 44% de toda la inversión publicitaria en medios convencionales (Barlovento Comunicación, 2016).

Objetivos, metodología y marco teórico

Este artículo profundiza en la situación del mercado televisivo español y, sobre todo, en el actual modelo económico en el que conviven canales en abierto, diferentes modalidades de pago y cadenas públicas de ámbito estatal (TVE) y autonómico (FORTA). En este contexto, se pretende demostrar que la televisión generalista, una vez abordados los procesos de concentración pendientes, continua dotada de una fuerza considerable que le permite repartir pingues beneficios.

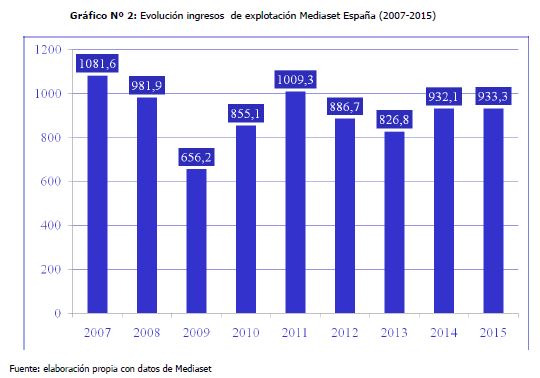

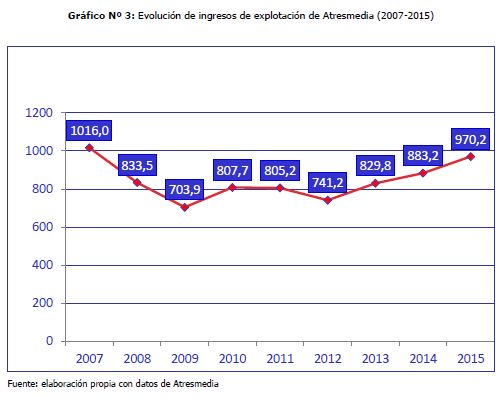

Por su parte, los grupos de comunicación con una importante presencia en prensa –caso de Unidad Editorial y Vocento- están viendo mermados sus ingresos desde el comienzo de la crisis en el año 2007, en especial a partir del declive de la prensa tradicional y la grave disminución de la publicidad en este soporte. Todo lo contrario está sucediendo con aquellos grupos audiovisuales (Atresmedia y Mediaset España) que han concentrado sus esfuerzos en la televisión en abierto, puesto que, aún en los peores momentos de la crisis, han podido mantener una facturación aceptable.

En el artículo se parte de una exhaustiva revisión documental de la literatura académica de referencia y, en especial, de las memorias y balances económico-financieros de los grandes conglomerados que cotizan en bolsa –o sus matrices–, así como de los informes periódicos de la Comisión del Mercado de las Telecomunicaciones (CMT), las Resoluciones adoptadas en materia de concentración por la nueva Comisión Nacional de la Competencia (CNMC), los informes y acontecimientos relevantes de la Comisión Nacional del Mercado de Valores (CNMV), y las cifras de audiencias y contratación publicitaria de Barlovento e Infoadex, entre otros.

El marco teórico aplicado privilegia la economía industrial (Tirole, 1988) y adopta una orientación de carácter microeconómico que permite valorar el funcionamiento del mercado y la economía de sus contenidos (Preta, 2010). La perspectiva se complementa con un estudio de la política de los grandes conglomerados de la comunicación, sus costosas y sofisticadas estrategias de integración horizontal y vertical –como las han definido autores como Ahn y Litman (1997), Gomery y Hocley (2006), McChesney (2002) o Picard (1996)–, y el endeudamiento contraído por la mayoría de las empresas a partir de estas prácticas. En este sentido, la reconfiguración del modelo de negocio televisivo aparece como un elemento esencial de estudio, puesto que tiene que ver muy directamente con sus aspectos estructurales y organizativos (Malin y Pénard, 2010).

Los ingresos del sector televisivo

El mercado de la televisión movió durante la década de los noventa –y con clara ventaja del sector público- un total de 26.000 millones de euros, una cifra ya por entonces muy apreciable teniendo en cuenta que el mercado se duplicó en relación con los años ochenta, y llegó a representar en la década de los noventa el 7% del total europeo (Bustamante, 2002: 215).

La precariedad que presidió esta década dio un giro sustancial a finales del siglo XX. Entre los años 1998 y 2000, la publicidad creció significativamente gracias al empuje de la economía mundial y la entrada en la contratación publicitaria del sector tecnológico y de las telecomunicaciones. Así, la televisión consiguió en la primera década del siglo XXI unos ingresos totales de 46.436 millones de euros, de los cuales casi 30.000 millones (65%) correspondían a las emisiones en abierto (CNMC, 2012), y al cierre del año 2015 suponía un x (CNMC, 2016).

En cuanto al mercado de la televisión de pago, conviene valorar tanto la evolución del número de abonados de las distintas ofertas por modalidades de transmisión como por el avance que han experimentado las contrataciones por eventos de pago (García Castillejo, 2012: 37). En este sentido, una comparativa de los quince primeros años del siglo XXI, indica con claridad un lento avance –no exento de retrocesos en casos concretos, caso de Canal+, así como una mayor consolidación tras la irrupción de Canal+. Por lo que respecta a los ingresos totales de la televisión de pago conviene destacar que, prácticamente, se duplicaron desde el año 1999 hasta el año 2012: de 669 millones de euros a un total de 1.213 millones, y a finales de 2015 aumentaron hasta.

Del mismo modo, en el ejercicio 2012 se produjo un hecho relevante: la televisión de pago consiguió superar por vez primera el negocio de la televisión en abierto, facturando un total de 1.747 millones de euros, de los que 1.068 millones correspondían a Canal+, aunque la plataforma del grupo Prisa había perdido en ese año un total de 351.635 abonados (CNMC, 2013).

En total, cerca el 31% de los hogares españoles (5,5 millones de familias) cuenta con algún servicio de televisión de pago (Observatorio Nacional de Telecomunicaciones-ONT, 2016); sin duda, una cantidad muy poco relevante respecto a otros países de la Unión Europea. En este segmento de negocio, se ha producido históricamente un dominio abrumador de Canal+, relevado ahora por Telefónica (Movistar TV), que, con una clara mejoría en la oferta de contenidos, aspira a erigirse en una TV company.

Del mismo modo, el mercado de la televisión a la carta (VoD) contaba hasta el año 2015 con un tamaño irrelevante y resultaba poco rentable para el asentamiento de grandes plataformas en streaming. Pero la llegada de Netflix y HBO y el comienzo de los servicios de Amazon Prime Video, unido a servicios ya existentes como Wuaki y Filmin puede inaugurar una nueva era en estos servicios.

En cualquier caso, la probable entrada de nuevos players extranjeros en la modalidad de pago, y la intersección que se está produciendo entre los sectores del audiovisual, las telecomunicaciones y las empresas de Internet, están propiciando la irrupción de más concurrentes en un mercado que hasta hace poco tiempo estaba controlado mayoritariamente por Canal+ y ahora por Movistar.

Las transformaciones propiciadas por la TDT

Desde el año 2006 hemos asistido a un extraordinario incremento de la competencia entre televisiones generalistas, que se recrudeció con la llegada de la TDT. Si en el año 1988 tan solo existían dos canales nacionales y ocho canales autonómicos, en el año 2009 esta cantidad superaba la veintena, a lo que conviene sumar la creciente oferta audiovisual en línea (De Mateo, Bergés y Garnatxe, 2010). Al respecto, Miguel de Bustos (2007: 200) anticipaba ya en 2007 que, una vez completados los procesos de digitalización pendientes, asistiríamos a una intensa reestructuración de los grupos de comunicación españoles, en la que tres o cuatro conglomerados saldrían reforzados sobre el resto.

Desde el año 2006 hemos asistido a un extraordinario incremento de la competencia entre televisiones generalistas, que se recrudeció con la llegada de la TDT. Si en el año 1988 tan solo existían dos canales nacionales y ocho canales autonómicos, en el año 2009 esta cantidad superaba la veintena, a lo que conviene sumar la creciente oferta audiovisual en línea (De Mateo, Bergés y Garnatxe, 2010). Al respecto, Miguel de Bustos (2007: 200) anticipaba ya en 2007 que, una vez completados los procesos de digitalización pendientes, asistiríamos a una intensa reestructuración de los grupos de comunicación españoles, en la que tres o cuatro conglomerados saldrían reforzados sobre el resto.

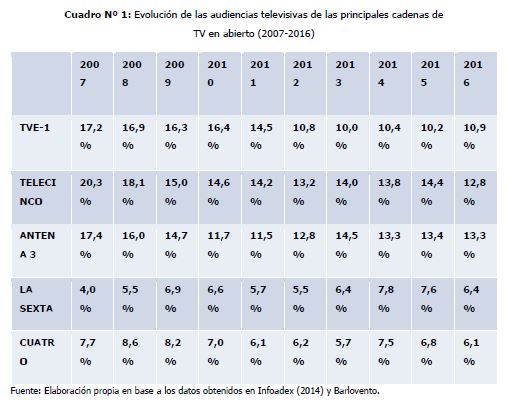

De hecho, esta feroz competencia se ha manifestado en una redefinición del papel de las televisiones a partir de la fragmentación de la audiencia. No es que los ingresos hayan sido insuficientes para mantener sus abultadas plantillas y adquirir costosos contenidos Premium, sino que la pérdida de share ha supuesto una reducción del potencial en la aplicación de economías de escala una vez mermadas las masivas audiencias de antaño (Artero, Herrero y Sánchez Tabernero, 2010: 62). Sirva de ejemplo que en el año 2005, Telecinco alcanzó el 22,3% del share (ver cuadro 1) mientras que en 2016 solo disponía del 12,8% (-57,3%), (Barlovento Comunicación, 2017).

La televisión en España sufrió además una profunda transformación después de las absorciones de Cuatro por Telecinco y de La Sexta por Antena 3, que consolidaron un claro duopolio televisivo que puso a buen recaudo a ambas plataformas durante los peores años de la crisis económica (García Santamaría, Pérez Serrano y Alcolea, 2014). Un hecho que no hubiera sido posible sin la retirada de publicidad de RTVE tras su Ley de Financiación del año 2009 y su abandono de algunos derechos de retransmisión de grandes eventos deportivos.

De todo ello se deduce que el relevo en los lideratos tiene que ver tanto con las estrategias de integración horizontal y vertical de los grandes grupos multimedia, como con los consiguientes procesos de concentración entre cadenas. Así, para la consecución de nuevas fusiones –es decir, para incrementar su tamaño y estar presentes en toda la cadena de valor–, los grupos han tenido que apelar a procesos de endeudamiento bancario que, en casos concretos, han hecho incluso peligrar su viabilidad futura.

La deuda contraída por los principales grupos de comunicación y las televisiones autonómicas suponía ya en el año 2010 más de diez mil millones de euros, pero aunque ronda actualmente los 5.000 millones ha sido a costa de desinversiones que han dejado a grupos como Prisa sin su plataforma televisiva (García Santamaría, 2016).

Así, y mientras que buena parte de los grupos multimedia españoles atraviesan una delicada situación financiera, las dos grandes plataformas televisivas –Mediaset España y Atresmedia– se han situado en una posición envidiable en relación con sus competidores. Frente a la inexistencia de deuda en Mediaset y el escaso adeudo de Atresmedia –167 millones en 2016 –, Prisa, Unedisa, Mediapro o Vocento se han visto obligadas a modificar su estrategia, retornando a procesos de reconcentración en muchas de sus actividades originales.

En otras palabras, los dos conglomerados televisivos parecen haber tomado el relevo en el poder que en los años noventa acumularon empresas inicialmente arraigadas en el sector de la prensa como Vocento, que llegaron a alcanzar medias de crecimiento anual del 20% (Carvajal y García Avilés, 2008). En esta línea, Telecinco ha repartido a lo largo de su historia cerca de 2.000 millones de euros en dividendos. E, incluso, entre los años 2008 y 2015, Mediaset ha conseguido obtener 1.070 millones de beneficios y Atresmedia 689 millones en un duro contexto de recesión.

Esteha surtido, por tanto, un efecto contrario al ideado en su día por el Ejecutivo y los organismos reguladores: si la TDT propició la aparición de nuevos competidores televisivos –Unidad Editorial Vocento y Mediapro–, y un total de 24 canales privados, la imposibilidad de rentabilizar estas cadenas y los altos costes fijos que debían soportar, han obligado a los nuevos actores, bien a desprenderse de ellas, bien a dejar de lado sus proyectos de expansión y arrendar sus multiplex a otras corporaciones internacionales.

Los casos más evidentes son los de Unidad Editorial y Vocento. En el primero, una errática gestión audiovisual llevó al cierre de Veo TV en 2011, transferida finalmente a Discovery Networks y a 13TV. Su único canal de éxito, Marca TV, con audiencias que no llegaron al 2%, perdió la retransmisión de partidos en abierto de la segunda división de fútbol, que había logrado tras el acuerdo alcanzado con Mediapro en 2010 y se convertido en una teletienda hasta su desaparición.

Por su lado, en 2011 Vocento alquiló tres de sus cadenas –Intereconomía, MTV y Disney Channel– a otras compañías, y en 2012 acabó cediendo su marca La 10 al canal temático Paramount Channel. En última instancia, tan solo las televisiones autonómicas de Cataluña, Galicia y Aragón, con audiencias próximas al 10% en sus respectivas comunidades, son capaces de establecer una cierta competencia a los canales privados. A ello se añade la desaparición del Canal Nou valenciano y la delicada situación de Telemadrid (Marzal Felici, 2015).

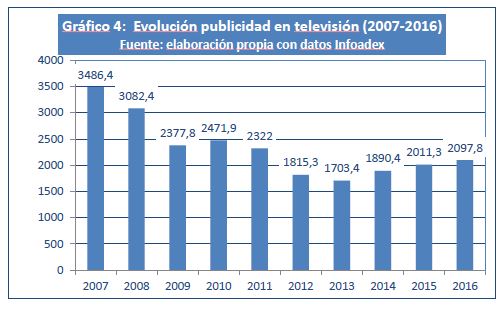

Por otra parte, la crisis de la economía española minó el mercado de la publicidad en medios convencionales. Si en el año 2007, el sector televisivo facturaba casi 3.500 millones de euros (ver cuadro 1), tres años más tarde había decrecido nada menos que en mil millones y en el año 2016 apenas alcanzaba la cifra de 2.100 millones. Incluso la desaparición de un tradicional competidor publicitario como TVE, fue incapaz de paliar los efectos de la crisis económica (infoadex, 2017).

Quedó así patente en este período –como indicaba Enrique Bustamante (2009)- la imposibilidad que tuvieron muchas cadenas para hallar modelos de negocio viables en la era de la hiperfragmentación de audiencias. Se cumplió, por tanto, el axioma de que un aumento importante en el número de canales en abierto y de pago lleva consigo un incremento en el precio de los contenidos más deseados; algo patente en los derechos de retransmisión deportiva, que alcanzaron precios desorbitados en la década de los noventa y que siguieron incrementándose a lo largo de la primera década del siglo XXI (Artero, Herrero y Sánchez-Tabernero, 2005).

Así, y desde la irrupción de la TDT y el auge de los canales temáticos, el mercado televisivo se ha movido en una contradicción aparentemente irresoluble: fuera de los cuatro grandes canales generalistas —una vez excluida TVE—, el resto de televisiones apenas disfruta de la suficiente contratación publicitaria. Los anunciantes, aunque quejosos por las elevadas tarifas impuestas por las grandes cadenas generalistas, deseaban llegar a audiencias masivas y, tanto los canales gratuitos en TDT como los temáticos, disponían de pobres audiencias, con una escasísima cobertura en muchas de las principales comunidades autónomas (García Santamaría, 2013).

La irrupción de nuevos players

En la televisión empiezan a converger actualmente tres grandes industrias: la audiovisual, la de las telecomunicaciones y la informática, cada una de ellas con una historia y un peso económico muy diferentes (López Villanueva, 2011: 29), y en un proceso que en España ha tomado cuerpo definitivo en el año 2014, una vez que se han asentado financiera y legalmente las dos grandes plataformas televisivas y que TVE está destinada a cumplir su objetivo de servicio público.

Durante muchos años, el mercado televisivo español estuvo dominado por la televisión pública y los canales autonómicos, justo hasta la llegada de la televisión privada. A partir de entonces, estas cadenas fueron apropiándose de las audiencias, los contenidos, y, por supuesto, de los ingresos generados por la publicidad. No sería realmente hasta el año 2002 –como hemos comentado- cuando se produciría la verdadera consolidación de una alternativa de televisión de pago tras la fusión de las dos grandes plataformas, Canal Satélite Digital y Vía Digital. Mientras que en buena parte de los países europeos la penetración del pago en los hogares supera el cincuenta por ciento, en España no llegamos ni tan siquiera a un tercio del total.

La compañía Telefónica, que había abandonado en el año 2000 su privilegiada posición en la industria de los media en España al vender su participación mayoritaria en Antena 3 TV y la emisora de radio Onda Cero al grupo Planeta, se había reconcentrado a partir de entonces en su negocio original, las telecomunicaciones, abandonando su posición en el mercado de los media. No obstante, en el año 2005 creó Imagenio TV, a través de tecnología de acceso ADSL (en mayo de 2013 pasó a convertirse en Movistar TV), con distribución multiplataforma y modificando considerablemente su oferta audiovisual.

Para la compañía de telecomunicaciones, la televisión de pago se ha convertido desde el año 2014 en una opción estratégica de gran interés. El primer operador de telefonía español considera que para fidelizar a su clientela debe prestarle también un servicio exclusivo de televisión de pago. De ahí que haya extendido esta estrategia a todos los países en los que está presente.

El segundo operador español, Vodafone, tomó a comienzos del año 2014 el control del grupo de cable, ONO, abonando 7.200 millones de euros por la mayoría de acciones de la compañía. Puede llegar así a siete millones de hogares que cuentan con acceso al cable y ofrecerles servicios convergentes de móvil y banda ancha para competir con Telefónica. Y la francesa, Orange, el tercer gran operador en discordia, ofrece igualmente servicios de triple y cuádruple play a sus abonados.

Conclusiones

La fortaleza de las grandes cadenas generalistas se ha visto amplificada por un cúmulo de procesos de concentración, que han contado con el visto bueno de las autoridades de la competencia en el caso de Cuatro y Telecinco, cuando no del propio gobierno español, que aprobó la absorción de La Sexta por Antena 3. Este factor, unido a una serie de decisiones administrativas, ha reducido el papel de las televisiones públicas, e incrementado el rol preponderante de los grandes grupos privados, sin que el enorme avance experimentado por Internet –y la mutación en el consumo de contenidos– haya logrado socavar, de momento, la supremacía de las cadenas generalistas.

Por otra parte, la televisión en abierto tampoco está encontrando graves amenazas en las diferentes modalidades de pago, dado que su penetración es todavía modesta y su ARPU –ingreso medio por abonado– tampoco es muy relevante. El duopolio ejercido en la televisión en abierto por Mediaset y Atresmedia les ha asegurado no solo el 57% de la audiencia, sino también un 90% de la contratación publicitaria; lo que significa, en un mercado tan estrecho como el español, disponer de un impacto del 82% de los GRP comercializados (CNC, 2012). Expresado de otra manera, ambas plataformas se han convertido en una obligada estación de paso para la promoción de productos y servicios en toda España. De igual modo, esta supremacía les garantiza, aún en momentos de recesión y pérdida de ingresos publicitarios, una base tarifaria alta, como ya ha advertido la Asociación de Anunciantes (AEA). Otros efectos colaterales de este duopolio son los que dificultan la supervivencia del resto de canales televisivos, que cuentan en la actualidad con un magro 10% de la cuota publicitaria. Por último, y aunque en un principio nadie pretendiese alcanzar este objetivo, esta concentración ha creado también una fuerte barrera para la entrada de nuevos competidores.

En consecuencia, a la fortaleza en la contratación publicitaria de las principales plataformas audiovisuales se une el dominio en la producción de contenidos y el acaparamiento de acuerdos en exclusiva para la emisión en estreno de grandes series y películas –output deals y volumen deals– con las majors de Hollywood del grupo Prisa. A su vez, la tenencia de derechos de retransmisión deportiva se ha convertido, y no sólo en España, en la piedra angular de la parrilla, aportando la fuerza cada vez más emergente de las retransmisiones en directo (Picchi, 2006).

Ahora bien, los efectos más evidentes de la crisis tienen que ver con el aumento del tiempo total de visionado, que en los últimos años ha alcanzado records históricos de más de 250 minutos de media diaria, así como con la imposibilidad de que los televidentes españoles dediquen los recursos necesarios a disponer de onerosos contenidos Premium.

Por otra parte, las grandes cadenas en abierto han decidido no invertir grandes sumas en programación y, en su lugar, han apostado por apurar los costes de contenidos con espacios más baratos en tanto que persista el actual contexto de crisis. Esta estrategia es, por supuesto, de muy difícil seguimiento por los canales de pago, puesto que su audiencia e ingresos van estrechamente ligados a la emisión de contenidos de calidad. De hecho, no disponer de acontecimientos como la Liga de Fútbol o el estreno de los grandes blockbusters de Hollywood, puede significar un significativo descenso en su número de abonados o en su captura de otros competidores.

A todo ello se le unen las amenazas de las grandes plataformas de VoD que, a buen seguro, y tal y como sucede en otros países de nuestro entorno, están socavando ya las bases de las modalidades de pago, con precios más atractivos, que permiten a la postre combinar dos o más ofertas televisivas muy diferentes en cuanto a los contenidos.

Del mismo modo, las concentraciones producidas en el sector televisivo han modificado su cadena de valor. En este sentido, las grandes televisiones en abierto han estado en disposición de sortear mucho mejor la crisis, puesto que han podido acomodar sus costes de programación sin perder audiencias –aunque sí algunos ingresos–, negociar ventajosamente su producción ajena en los mercados audiovisuales externos e imponer sus tarifas a los anunciantes.

De ahí que, aún cuando sea evidente un cambio sustancial en los hábitos de consumo y en la preponderancia de la oferta por Internet, la televisión generalista, máxime en un contexto de recesión económica, sigue conservando un gran poder de atracción y de generación de beneficios, al menos hasta que los efectos de la crisis económica dejen de percibirse en los hogares españoles.

Referencias

Ahn, Hoekyun y Litman, Barry R. (1997): “Vertical integration and consumer welfare in the cable Industry”. Journal of Broadcasting and Electronic Media, v. 41, n. 4, pp. 453-477.

Antena 3: Informe Anual (Años 2004 a 2016). Disponible en: http://www.antena3.com

Arnanz, Carlos M. (2002): Negocios de televisión. Transformaciones del valor en el modelo digital. Barcelona: Gedisa. [ Links ]

Artero Muñoz, Juan Pablo (2008): El mercado de la televisión en España: oligopolio. Barcelona: Ediciones Deusto. [ Links ]

Artero, Juan Pablo, Herrero, Mónica y Sánchez-Tabernero, Alfonso (2010): “Impacto económico de la digitalización y la convergencia en el sector audiovisual en España”. Quaderns del CAC, v. 13 (1) - junio, n. 34, pp. 61-69. Disponible en: http://www.cac.cat

Barlovento Comunicación (2013): Análisis televisivo 2015. Madrid: Barlovento Comunicación, 2016. Disponible en: http://www.barloventocomunicacion.es/images/publicaciones/ANALISIS%.

Bustamante, Enrique (2002): “Televisión: errores y frenos en el camino digital”. En: Bustamante, Enrique (coord.). Comunicación y cultura en la era digital. Industrias, mercados y diversidad en España. Barcelona: Gedisa, pp. 213-226.

Bustamante, Enrique (2006): Radio y televisión en España. Historia de una asignatura pendiente de la democracia. Barcelona: Gedisa. [ Links ]

Carvajal, Miguel y García-Avilés, José A. (2008): “From newspapers to multimedia groups. Business growth strategies of the regional press in Spain”. Journalism Practice, v. 2, n. 3, pp. 453-462.

CNMC: Informe Económico Sectorial de las Telecomunicaciones y el Audiovisual, 2016. Comisión Nacional de los Mercados y la Competencia, Barcelona. http://data.cnmc.es/datagraph/files/Informe%20Telecos%20y%20Audiovisual%202016.pdf

Cullel March, Cristina (2012): ¿Y después de la TDT, qué? Más espacio y menos televisión. Barcelona: Los libros de Albanta.

De Mateo, Rosario, Bergés, Laura y Garnatxe, Anna (2010): “Crisis, ¿qué crisis? Los medios de comunicación: empresas y periodismo en tiempos de crisis”. En: Campos-Freire, Francisco (coord.). El cambio mediático. Sevilla/Zamora: Comunicación Social, pp. 75-106.

Fuertes, Marta y Marengui, Patricia (2012): “España: multiplicación de señales, nuevos operadores y financiación incierta”. En: Albornoz, Luis-Alfonso; García-Leiva, María-Trinidad (eds.). La televisión digital terrestre. Experiencias nacionales y diversidad en Europa, América y Asia. Buenos Aires: La Crujía, pp. 71-100.

García Castillejo, Ángel (2012): Régimen jurídico y mercado de la televisión en abierto en España. Barcelona: UOC. [ Links ]

García-Santamaría, José-Vicente (2013): “Televisión y concentración en España: el duopolio de Mediaset y Atresmedia”. Palabra Clave, 16(2), pp. 366-397.

García Santamaría, J.V., Pérez Serrano, M.J. y Alcolea Díaz, G. (2014): “Las nuevas plataformas televisivas en España y su influencia en el mercado”. Revista Latina de Comunicación Social, 69, pp. 390 a 417.

García Santamaría, J.V. (2016): Los grupos multimedia españoles. Análisis y estrategias. Barcelona: UOC.

Gomery, Douglas y Hockley, Luke (2006): TV industries. London: British Film Industries.

InfoAdex (2016): Estudio InfoAdex de Inversión Publicitaria en España 2015. Madrid. Disponible en: http://www.infoadex.es/nota_de_prensa_marzo14.pdf

Kantar Media (2016): Audiencia de televisión. Madrid. Disponible en: http://www.kantarmedia1.es/archivos/index

López Villanueva, Javier (2011): “La reconfiguración de la cadena de valor”. En: Álvarez-Monzoncillo, José-María (coord.). La televisión etiquetada: nuevas audiencias y nuevos negocios. Madrid / Barcelona: Ariel / Fundación Telefónica, pp. 9-31.

Malin, Éric y Pénard, Thierry (2010): Économie du numérique et de l´Internet. Paris: Vuibert.

Marzal Felici (ed.) (2015): Las televisiones públicas autonómicas del siglo XXI. Nuevos escenarios tras el cierre de RTVV. Madrid: Aldea Global.

McChesney, Robert W. (2002): “The Global Restructuring of Media Ownership”. En: Raboy, Marc (coord.). Global Media Policy in the New Millennium. Lutton: Lutton University Press, pp. 149-162.

Miguel de Bustos, Juan Carlos (2007): “Cambios estructurales en marcha. Los grupos de comunicación españoles”. En: Bustamante, Enrique (coord.). Cultura y comunicación para el siglo XXI. Diagnóstico y políticas públicas. La Laguna, Tenerife: IDECO, 2007, pp. 185-214.

Paracuellos, Jean Charles y Benghozi, Pierre Jean (2011): Télévision l´ère du numérique. Paris: Les études de la documentation française.

Peltier, Stephanie (2004): “Mergers and acquisitions in the media industries: Were failures really unforeseeable?” Journal of Media Economics, v. 17, n. 4, pp. 261-278.

Picard, Robert G. (1996): “The rise and fall of communication empires”. Journal of Media Economics, v. 9, n. 1, pp. 23-40.

Picchi, Luigi (2006): “Sport e industria dei media: evoluzione di un solido matrimonio di interessi”. En: Catolfi, Antonio; Nonni, Giorgio (eds.). Comunicazione e sport. Urbino: QuattroVenti.

Preta, Augusto (2010): Economia dei contenuti. Milano: Vita e Pensiero. [ Links ]

Prisa: Informe Anual. Años 2008 a 2016. Disponible en: http://www.prisa.com

RCS Mediagroup: Informe Anual. Años 2009 a 2015. Disponible en: http://www.rcsmediagroup.it

Telecinco: Informe anual. Años 2005 a 2016. Disponible en: http://www.telecinco.com

Tirole, Jean (1998). The theory of industrial organization. Cambridge: MIT Press. [ Links ]

Vocento: Informe Anual. Años 2008 a 2016. Disponible en: http://www.vocento.es

Zallo, Ramón (2011): Estructuras de la comunicación y la cultura. Barcelona: Gedisa. [ Links ]