Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Revista de Gestão dos Países de Língua Portuguesa

versión impresa ISSN 1645-4464

Rev. Portuguesa e Brasileira de Gestão v.9 n.1-2 Lisboa jun. 2010

Competição e desempenho na gestão de fundos de acções: O caso Português (1996-2006)

João Romacho

Mestre em Gestão de Empresas. Equiparado a Professor Adjunto da Escola Superior de Tecnologia e Gestão do Instituto Politécnico de Portalegre, Portalegre, Portugal. Master in Business Management. Equivalent to professor at the Higher School of Technology and Management at the Polytechnic Institute of Portalegre, Portalegre, Portugal. Master en Administración de Empresas, equivalente a profesor asociado, Escuela de Tecnología y Gestión/Instituto Politécnico de Portalegre, Portugal. jromacho@gmail.com

RESUMO

Este artigo visa, por um lado, analisar o nível de competição existente na indústria de gestão de carteiras de valores mobiliários em Portugal, e por outro, avaliar o desempenho destas carteiras de investimento, pretendendo-se também compreender a natureza da relação existente entre estas duas vertentes. Neste sentido, é aplicado o modelo de Brown, Harlow e Starks (1996) para averiguar eventuais comportamentos de competição e o modelo de Treynor e Mazuy (1966) para a avaliação do desempenho. Os resultados obtidos evidenciam que os fundos nacionais demonstram comportamento de competição, contrariamente aos fundos da União Europeia e internacionais. É também observado um fraco desempenho dos fundos, tanto a nível das capacidades de selectividade como de timing, ainda assim com resultados mais favoráveis para os fundos nacionais. Adicionalmente, este grupo de fundos exibe um desempenho superior em ambientes de não competição e através de alguma especialização em selectividade.

Palavras-chave: Fundos de Investimento, Desempenho, Competição, Selectividade, Timing

Competition and performance in the management of equity mutual funds: The Portuguese case

ABSTRACT

The purpose of this article is to analyse the level of competition in the portfolio management industry in Portugal, as well as to evaluate the performance of investment portfolios. Additionally, we intend to assess the relationship between these two dimensions of competition and performance in the industry. In order to accomplish these goals, we apply the Brown, Harlow and Starks (1996) model to identify the possible competition behaviour of mutual funds and the Treynor and Mazuy (1966) model to evaluate fund performance. The results obtained suggest that domestic mutual funds do exhibit some competition behaviour, unlike European Union and international funds. Besides, in general funds exhibit poor performance, both in terms of selectivity and timing abilities. Even so, the performance of domestic funds is slightly better . Furthermore, this category of funds tends to show superior performance in scenarios assuming absence of competition, through some specialization in selectivity.

Key words : Mutual Funds, Performance, Competition, Selectivity, Timing

Competición y rendimiento en la gestión de fondos de acciones: El caso português (1996-2006)

RESUMEN

Este articulo tuvo como objetivo, en primer lugar, examinar el nivel de competencia existente en la industria de gestión de carteras de valores inmobiliarios en Portugal, y segundo, para evaluar el desempeño de estas carteras de inversión, buscando también comprender también la naturaleza de la relación entre estas dos vertientes . En este sentido, es aplicado el modelo de Brown, Harlow y Starks (1996) para investigar cualquier conducta de competición y el modelo de Treynor y Mazuy (1966) para la evaluación del desempeño. Los resultados obtenidos demuestran que los fondos nacionales muestran un comportamiento de competición, contrariamente a los fondos de la Unión Europea e internacionales. También se observa un bajo rendimiento de los fondos, tanto en las capacidades de la selectividad y el momento, pero con resultados más favorables para los fondos nacionales. Además, este grupo de fondos exhibe un altísimo desempeño en ambientes de no competitividad y través de cierta especialización en la selectividad.

Palabras-clave: Fondos de Investimiento, Desempeño, Competición, Selectividad, Momento

A área da gestão de activos tem assumido uma importância crescente nas últimas décadas, sobretudo nos EUA mas também na Europa. Com o desenvolvimento deste sector, interessa conhecer não só o desempenho dos fundos de investimento, mas também a sua forma de actuação no mercado, particularmente a competição existente no seu seio. Note-se que a avaliação do desempenho de Fundos de Investimento Mobiliário ( FIM) em Portugal está muito pouco desenvolvida, sendo que é a primeira vez que é analisada a competição no sector de fundos portugueses e a mesma é relacionada com o seu desempenho.

Neste contexto, os principais objectivos deste artigo são: verificar se existe competição entre os FIM de acções em Portugal; estudar o desempenho dos FIM através das componentes de selectividade e timing; e estudar a relação existente entre o nível de competição e o seu desempenho.

Para levar a efeito o estudo, será utilizada uma amostra de FIM nacionais, União Europeia e internacionais, utilizando-se na análise da competição o modelo de Brown, Harlow e Starks (1996), sendo que, para a avaliação do desempenho, será utilizado o modelo proposto por Treynor e Mazuy (1966). De facto, dada a crescente internacionalização das carteiras dos FIM portugueses, torna-se necessário não só avaliar os fundos nacionais, como é corrente, mas também os fundos internacionais, sendo também possível analisar e comparar o desempenho e a competição de diferentes grupos de fundos.

Este artigo está organizado em seis secções. Na primeira secção será feita uma revisão da literatura fundamental na área da avaliação do desempenho de carteiras de investimento e no estudo do comportamento de competição das mesmas. Na secção «Metodologias» é descrito o modelo proposto por Brown, Harlow e Starks (1996). O desempenho e a subdivisão do mesmo nas componentes de selectividade e timing são analisados em termos teóricos, no contexto do modelo de Treynor e Mazuy (1966). Na quarta secção são descritos os dados utilizados neste estudo. Na secção subsequente são apresentados os resultados obtidos pela aplicação dos modelos anteriores. Por último, são expostas as principais conclusões do estudo realizado.

Breve revisão da literatura

A avaliação do desempenho de fundos de investimento na União Europeia, e particularmente em Portugal, é uma área que ainda está pouco explorada, contrastando com os Estados Unidos onde existe uma vasta literatura que analisa este tema. Note-se que, neste último mercado, existe um maior volume de dados de longo-prazo e os investidores têm uma percepção muito mais apurada e crítica do sector, o que conduz a um maior interesse na sua análise. Na União Europeia, a maioria dos estudos incidem sobre o Reino Unido, sendo este o mercado de fundos de investimento mais desenvolvido da Europa.

As primeiras medidas de avaliação do desempenho de carteiras foram apresentadas por Treynor (1965), Sharpe (1966) e Jensen (1968). Estas medidas apenas avaliam o desempenho global das carteiras, assumindo que o risco das mesmas se mantém estável, pelo que consideram que o desempenho dos gestores advém unicamente da capacidade de selecção de títulos. No entanto, um melhor ou pior desempenho pode ficar a dever-se, não só a esta capacidade, como também ao facto dos gestores conseguirem prever os movimentos do mercado em geral (timing).

Neste contexto, foram desenvolvidas estruturas que permitem identificar ambas as capacidades: selectividade e timing. Treynor e Mazuy (1966) são dos primeiros a estudá-las, no entanto, não encontram evidência de que os gestores tenham capacidade de timing . Mais tarde, Jensen (1972) e Fama (1972) desenvolvem metodologias para separar ambas as componentes do desempenho, no entanto as mesmas apresentavam problemas de aplicação empírica.

Merton (1981) e Henriksson e Merton (1981), inspirados na teoria das opções, desenvolvem uma estrutura teórica que mede separadamente a capacidade de previsão dos gestores em selectividade e timing. Vários autores, entre os quais, Henriksson (1984), Kao, Cheng e Chan (1998) e Romacho e Cortez (2006) aplicam o modelo e os procedimentos estatísticos de Henriksson e Merton (1981), concluindo, no essencial, que os gestores de fundos não demonstram capacidades de selectividade e timing, havendo mesmo evidência de timing negativo e, ainda, de uma correlação negativa entre ambas as componentes do desempenho.

Por sua vez, Pfleiderer e Bhattacharya (1983) propõem um modelo alternativo ao de Merton (1981) e Henriksson e Merton (1981). Para tal, baseiam-se na equação quadrática de Treynor e Mazuy (1966) e na estrutura de Jensen (1972). Esta abordagem é testada, mais tarde, por Lee e Rahman (1990), Armada (1992) e Cortez (1993). Embora estes estudos evidenciem alguma capacidade de timing por parte dos gestores, Coggin, Fabozzi e Rahman (1993) salientam que, no contexto desta abordagem, o timing é condicionado a ser não negativo.

Outra geração de estudos tem procurado estudar as capacidades de selectividade e timing dos gestores, através do uso de vários modelos e versões dos mesmos, assim como de diferentes benchmarks. É o caso das investigações de Dellva, DeMaskey e Smith (2001) e Patro (2001), com a inclusão, neste último estudo, de informação pública nos modelos. No geral, os gestores revelam aptidão para seleccionar títulos, não acontecendo o mesmo com a previsão dos movimentos do mercado.

Um dos assuntos que mais tem atraído a atenção dos investigadores nos últimos anos tem sido não só o desempenho dos fundos, mas também a competição entre eles. Repare-se que é objectivo dos fundos atraírem a maior quantidade possível de fluxos monetários de forma a aumentarem os seus rendimentos. Desta forma, será de esperar que os fundos com melhor desempenho consigam atrair mais fluxos [ver, v. g., Sirri e Tufano (1998)], induzindo a competição [1] entre eles.

Brown, Harlow e Starks (1996) foram os primeiros a estudar o comportamento dos gestores de fundos face ao risco, como resposta ao seu desempenho relativo. Os autores verificam que os fundos com pior desempenho a meio do ano tendem a aumentar mais o risco das suas carteiras na última parte do ano do que os fundos com melhor desempenho, evidenciando desta forma um comportamento de competição. A justificação para este comportamento é efectuada posteriormente por Chevalier e Ellison (1997), Goetzmann e Peles (1997) e Sirri e Tufano (1998). Os autores concluem que os fundos com rendibilidades mais elevadas num determinado período de avaliação, usualmente o ano, atraem, posteriormente, maiores fluxos monetários. No entanto, nos fundos com rendibilidades mais baixas não existe uma descida significativa dos montantes sob gestão.

Contrariamente a Brown, Harlow e Starks (1996), Chevalier e Ellison (1997) verificam que os fundos com melhores desempenhos têm mais incentivos para aumentar o risco. Busse (2001) chega a conclusões semelhantes a Brown, Harlow e Starks (1996). Contudo, com o uso de rendibilidades diárias, os resultados alteram-se: os dados diários indicam que a alteração do risco é devida à volatilidade das acções da carteira e não à alteração deliberada do risco pelos gestores. Desta forma, a questão da resposta pelo risco ao desempenho mantinha-se em aberto.

Posteriormente, Taylor (2003) desenvolve o modelo de Brown, Harlow e Starks (1996), colocando dois gestores com diferentes desempenhos a meio do período de avaliação a competir por novas entradas de fluxos monetários. O modelo é baseado na interacção estratégica entre os gestores, pelo que o gestor com melhor desempenho a meio do período, esperando que o gestor com pior desempenho aumente o risco (segundo a hipótese de competição), irá também aumentar o risco para manter a liderança. No seu estudo, os autores verificam que os gestores com melhor desempenho tendem a aumentar mais o risco da carteira do que os gestores com pior desempenho, designando este fenómeno como comportamento estratégico.

Apesar dos estudos anteriores terem por base o mercado dos EUA, um mercado bastante competitivo, recentemente Jans e Otten (2005) estudaram pela primeira vez a competição num mercado da União Europeia: o Reino Unido. Os seus resultados não mostraram comportamento de competição para o período global, contudo, tal verificou-se para o primeiro subperíodo de 1989 a 1996, sendo que, para o segundo subperíodo de 1997 a 2003, foi identificado comportamento estratégico.

Pelo exposto, é natural pensar-se que o nível de competição existente num mercado possa afectar a gestão das carteiras dos fundos, nomeadamente o seu desempenho.

Metodologia

De forma a serem atingidos os objectivos deste estudo, adoptou-se a metodologia que se apresenta de seguida, a qual passa por duas fases.

Na primeira fase do estudo será analisado o nível de competição entre fundos de investimento. A hipótese de competição definida por Brown, Harlow e Starks (1996) baseia-se na ideia de que os gestores alteram o risco de um fundo em função do desempenho relativo dos seus pares. O sector de fundos pode ser visto como uma competição anual em que cada fundo pretende alcançar o melhor desempenho no final do ano. Assim, será de esperar que os fundos com pior desempenho na primeira parte do ano venham a aumentar mais o seu risco na segunda metade do mesmo do que os fundos com melhor desempenho, na tentativa de melhorarem a sua classificação no final desse ano.

Desta forma, a hipótese de competição a testar pode ser representada da seguinte forma:

onde, σPté a volatilidade das rendibilidades do fundo perdedor durante o período t, (σVt é a volatilidade das rendibilidades do fundo vencedor durante o período t, representando t a primeira metade ou a segunda metade do ano).

Para testar a equação anterior, são definidas duas variáveis. A primeira é usada para subdividir os fundos entre perdedores e vencedores na primeira parte do ano, entre Janeiro e o mês M 2.

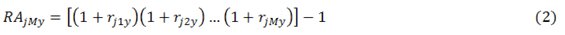

A Rendibilidade Acumulada (RA) até ao mês M é calculada da seguinte forma:

onde, rjMy é a rendibilidade do fundo j, no mês M, do ano y. Uma vez calculada a RA, os fundos são ordenados do valor mais alto para o mais baixo, sendo considerados vencedores e perdedores os que se situarem, respectivamente, acima e abaixo da mediana.

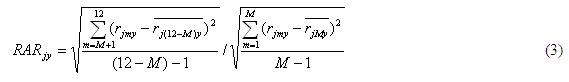

A segunda variável é a relação entre a volatilidade do primeiro e do segundo período do ano, relativamente a cada fundo. O Rácio de Ajustamento do Risco (RAR) do fundo j, no ano y, é calculado da seguinte forma:

Seguindo a hipótese de competição, é esperado que RAR seja superior para os fundos perdedores relativamente aos vencedores.

Com as equações (2) e (3) é possível criar, para cada fundo, um par (RA, RAR) para cada ano, o que permite construir uma tabela de contingência 2X2, em que cada par é colocado numa das quatro células: (Alta RA, Alto RAR); (Alta RA, Baixo RAR); (Baixa RA, Alto RAR); e (Baixa RA, Baixo RAR). A hipótese nula é que cada uma destas quatro células deve conter 25% das frequências. A hipótese alternativa é que as células (Alta RA, Baixo RAR) e (Baixa RA, Alto RAR) devem ter um número mais significativo de frequências que as outras duas. Para testar a significância estatística será utilizado o teste χ [2].

Numa segunda fase do estudo, será avaliado o desempenho dos fundos de investimento através das componentes de selectividade e timing, sendo simultaneamente investigada a relação entre o nível de competição desta indústria e o seu desempenho.

Treynor e Mazuy (1966) são dos primeiros a testar as capacidades de selectividade e timing dos gestores[3], fazendo-o através da seguinte expressão:

![]() (4)

(4)

onde Rc,t é a rendibilidade da carteira c no período t; Rf,t é a taxa isenta de risco no período t; β1c é a medida de risco sistemático da carteira c; Rm,t é a rendibilidade da carteira de mercado no período t; ε c,t é a rendibilidade residual . Os valores de β2c significativamente diferentes de zero serão reveladores de actividades de timing , e na presença destas actividades, a Recta Característica (que relaciona a rendibilidade do mercado com a rendibilidade da carteira) não será linear, mas com tendência a ser curvada, ou seja, as rendibilidades da carteira serão mais sensíveis a rendibilidades mais altas do mercado do que a rendibilidades mais baixas. O valor de αc avalia a capacidade de selectividade depois de medida a capacidade de timing .

Para estimar os parâmetros da equação (4), será utilizado o método dos mínimos quadrados. Note-se que, na presença de heteroscedasticidade, a centricidade e a consistência dos estimadores dos parâmetros, obtidos através do método dos mínimos quadrados, não é afectada, mas estes estimadores deixam de ser eficientes, determinando assim a perda de validade do processo de inferência estatística, sendo este, em geral, um problema que os estudos de desempenho enfrentam. Desta forma, será também utilizado o método de White (1980) para a correcção de heteroscedasticidade.

Descrição dos dados

Na última década e meia, o sector de FIM em Portugal tem crescido consideravelmente, tanto em número de fundos como em valor dos activos geridos. Assim, em Dezembro de 2006 havia 263 FIM com um volume de activos geridos de 29 137,7 milhões de euros, dos quais 62 eram FIM de acções com um valor gerido de 2985,4 milhões de euros. Ora, comparando com Dezembro de 2003, os dados eram, então, 109 FIM com um volume de 8218,5 milhões de euros, em que 20 eram FIM de acções com um valor gerido de 373,1 milhões de euros.

Como se verifica, o segmento accionista ainda representa uma pequena parte do sector (10%), ao contrário do que sucede, por exemplo, nos EUA e no Reino Unido, onde os fundos de acções dominam o sector de FIM.

A amostra utilizada neste estudo é constituída por 17 FIM portugueses, para o período compreendido entre Janeiro de 1997 e Dezembro de 2006, correspondendo a um total de 120 observações mensais. Os fundos foram seleccionados tendo em conta o facto de serem classificados como fundos de acções, e dentro destes divididos em fundos nacionais (6), União Europeia (6) e internacionais (5). O motivo da inclusão destes três tipos de fundos prende-se, por um lado, como já foi referido anteriormente, com a crescente internacionalização das carteiras dos investidores portugueses e, por outro, pelas possíveis análises comparativas entre os três grupos e com resultados obtidos em estudos anteriores [Romacho e Cortez (2006)], os quais usaram uma amostra semelhante, mas para um período diferente e com outra metodologia.

A informação necessária para o cálculo das rendibilidades dos fundos foi fornecida pela Comissão do Mercado de Valores Mobiliários. Para o cálculo da rendibilidade do mercado são utilizados três índices de acções (ajustados a dividendos), considerados representativos da carteira de mercado, de cada um dos três grupos de fundos que constituem a amostra: os índices Portugal, Europe e The World Index, obtidos através da Morgan Stanley Capital International. Como aproximação à taxa isenta de risco são utilizadas a Lisbon Interbank Offered Rate (LISBOR), de Janeiro de 1997 a Dezembro de 1998, e a Euro Interbank Offered Rate (EURIBOR), de Janeiro de 1999 a Dezembro de 2006, ambas a seis meses, anualizadas. Esta informação foi facultada pela Reuters.

Resultados empíricos

Seguindo a metodologia definida na terceira secção, começa-se por analisar o comportamento de competição, para depois ser avaliado o desempenho dos FIM e estudada a relação entre competição e desempenho.

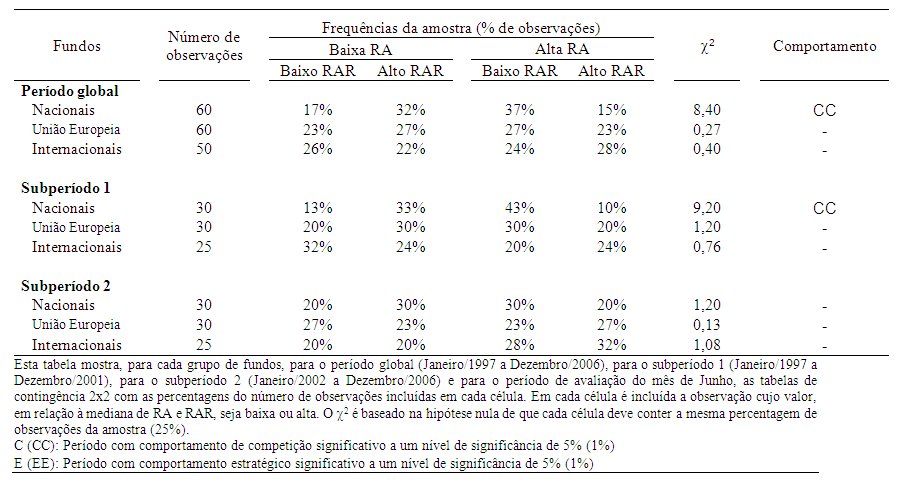

Na Tabela 1 são apresentados os resultados obtidos através da aplicação das equações (2) e (3), propostas por Brown, Harlow e Starks (1996) [4].

Teste ao comportamento de competição

Considerando o período global (1997 a 2006), verifica-se de imediato que apenas os fundos nacionais evidenciam comportamento de competição e com um nível de significância de 1%. Assim, parece que os gestores de fundos nacionais reagem à rendibilidade obtida pelos seus pares, aumentando o nível de risco das suas carteiras na segunda metade do ano quando se encontram numa posição de perdedores e diminuindo o risco das mesmas quando se encontram numa posição inversa. Relativamente aos fundos da União Europeia e internacionais, estes não mostram qualquer comportamento de competição.

Estes resultados poderão justificar-se pelo chamado «efeito distância», ou seja, parece que os gestores se preocupam mais com o ranking de rendibilidade dos fundos que investem no mercado nacional do que com os que investem nos mercados internacionais. Tal poderá dever-se a um maior conhecimento daquele mercado, tentando dessa forma obter melhores rendibilidades que os seus pares.

Assim, parece que os gestores são levados a fazer uma avaliação do seu ranking de forma muito mais efectiva para os fundos nacionais, e tomando as respectivas decisões quando à composição da carteira, do que para os fundos que investem em mercados onde o conhecimento dos mesmos não é tão aprofundado, ou pelo menos, relativamente aos quais se encontram mais afastados.

Relativamente aos fundos nacionais, o comportamento de competição havia sido já observado por Brown, Harlow e Starks (1996) e Busse (2001), não acontecendo o mesmo com os trabalhos de Chevalier e Ellison (1997) e Taylor (2003), estudos que incidiram sobre fundos dos EUA. O trabalho de Jans e Otten (2005) sobre o mercado do Reino Unido também mostra resultados opostos aos verificados agora para o mercado português, pelo menos quando é analisado o período global.

Com o objectivo de se retirarem mais informações acerca do comportamento dos fundos durante o período analisado, a Tabela 1 apresenta também a subdivisão do período global em dois subperíodos de igual duração.

No que diz respeito aos fundos nacionais, os resultados obtidos no subperíodo 1 (1997 a 2001) vêm reforçar os já verificados para o período global, ou seja, estes fundos demonstram um forte comportamento de competição, apresentando valores significativos a um nível de significância de 1%. No entanto, este comportamento deixa de se observar no subperíodo 2 (2002 a 2006), onde não se identifica qualquer tentativa dos gestores em apresentarem melhores resultados anuais que os seus pares. Uma observação adicional da evolução do mercado nacional durante cada um dos subperíodos evidencia uma maior oscilação do mesmo no subperíodo 1 relativamente ao subperíodo 2, com um desvio padrão de 6,6% e 5,2%, respectivamente. Desta forma, parece que maiores oscilações do mercado contribuem para um aumento da competição entre os fundos.

Relativamente aos fundos da União Europeia e internacionais, a inexistência de comportamento de competição, verificado no período global, mantém-se também para os dois subperíodos.

Após ter-se identificado comportamento de competição para um grupo de fundos, a questão que se coloca neste momento é a seguinte: a existência deste comportamento é benéfica ou inútil em termos de desempenho para os investidores? Com o objectivo de responder a esta questão, passa-se de seguida à segunda fase do estudo, ou seja, à avaliação do desempenho dos fundos e à análise da sua relação com o comportamento de competição verificado.

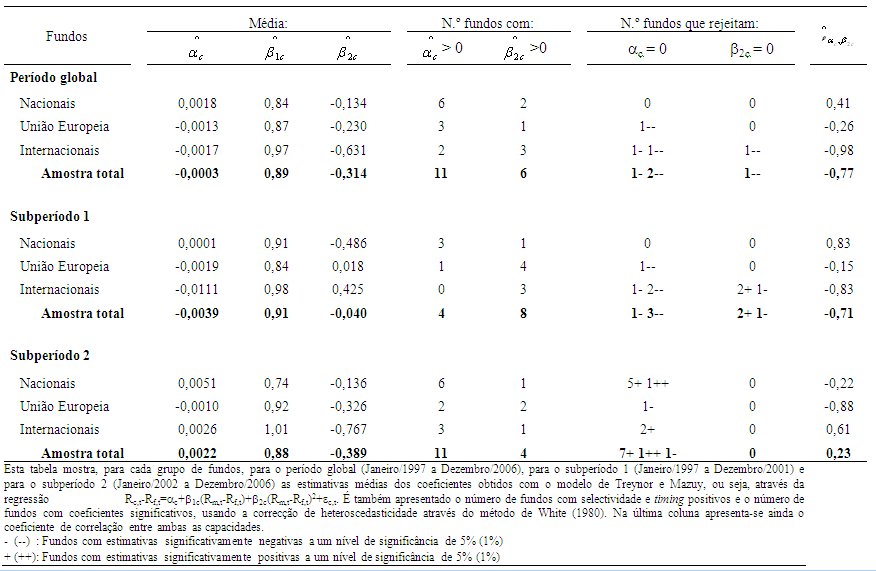

Neste sentido, na Tabela 2 são apresentados os resultados obtidos através da aplicação da equação (4), a qual permite avaliar o desempenho dos fundos da amostra através das componentes de selectividade e timing.

Tabela 2

Avaliação do desempenho: selectividade e timing

Em termos gerais, parece existir maior evidência de desempenho negativo do que positivo. Na realidade, no período global e para a amostra total, não há qualquer fundo a demonstrar capacidade significativa de seleccionar títulos sub ou sobreavaliados, pelo contrário, um fundo apresenta uma capacidade significativamente negativa a um nível de significância de 5% e dois a 1%. Adicionalmente, o valor médio estimado de β 2c , para o período global, é de -0,314, conduzindo a que um fundo seja significativamente negativo com um nível de significância de 1%[5], mostrando, desta forma, também uma grande dificuldade dos gestores em preverem as oscilações futuras do mercado.

Em termos dos fundos nacionais, e no que diz respeito à capacidade de selecção de títulos, estes mostram uma evolução substancialmente positiva em termos de desempenho do primeiro para o segundo subperíodo. Entre outros factores, a diminuição do risco sistemático (de 0,91 para 0,74) parece ter contribuído para este melhor desempenho. De facto, no subperíodo 1 nenhum fundo apresenta um valor αc significativo, enquanto no subperíodo 2 todos os fundos obtêm um desempenho positivo, sendo cinco significativos a 5% e um a 1%.

Dada a clara evidência de comportamento de competição no subperíodo 1 e a inexistência do mesmo no subperíodo 2, parece que este comportamento leva os fundos nacionais a obter um pior desempenho. A justificação para tal facto pode ser atribuída a um maior dispêndio de recursos quando os fundos entram em competição, levando a um desempenho inferior. Assim, e contrariamente ao que poderia ser esperado, parece ser preferível, para os investidores, que os fundos não entrem em competição entre eles.

Considerando tanto o período global como os dois subperíodos, o desempenho obtido (selectividade) pelos fundos nacionais mostra-se melhor do que o obtido pelos fundos da União Europeia e internacionais. De facto, nestes dois últimos grupos, apenas no subperíodo 2 e para os fundos internacionais existe uma (fraca) evidência de desempenho positivo, com um valor médio estimado de αc positivo e dois fundos significativamente positivos a um nível de significância de 5%. Um melhor conhecimento, por parte dos gestores, dos títulos do mercado nacional relativamente aos mercados internacionais, pode ter contribuído para melhores resultados dos primeiros.

Em termos de capacidade de timing, ela é inexistente para os dois subperíodos. De facto, apenas dois fundos internacionais, e para o subperíodo 1, apresentam uma capacidade positiva e significativa a um nível de significância de 5%, no entanto, um fundo do mesmo grupo mostra capacidade significativamente negativa a um nível de significância de 5%.

Estabelecendo a relação entre os resultados da análise de competição e de desempenho para os três grupos de fundos, as conclusões retiradas para os fundos nacionais parecem não ser consistentes com as obtidas para os fundos da União Europeia e internacionais. Ou seja, dada a não existência de comportamento de competição para estes dois últimos grupos de fundos, se os resultados fossem consistentes com os obtidos para os fundos nacionais, seria de esperar que aqueles apresentassem melhor desempenho do que estes. No entanto, como se viu, acontece o contrário. Este «enigma» poderá ser desvendado em trabalhos posteriores.

A Tabela 2 apresenta também a relação entre as capacidades de selectividade e timing. Assim, considerando o período global e a amostra total, verifica-se uma forte correlação negativa entre as duas componentes (![]() =-0,77) mostrando que os fundos que demonstram capacidade de selectividade não apresentam capacidade de timing e vice-versa. Verifica-se que, com excepção dos fundos internacionais para o subperíodo 2, à medida que as carteiras dos fundos se vão internacionalizando (passando de fundos nacionais para fundos União Europeia e depois para internacionais), o coeficiente de correlação torna-se mais negativo. Este cenário é consistente com a ideia de que se esta correlação negativa indica actividades de especialização numa das duas componentes do desempenho, então os fundos internacionais são aqueles que o fazem com maior clareza.

=-0,77) mostrando que os fundos que demonstram capacidade de selectividade não apresentam capacidade de timing e vice-versa. Verifica-se que, com excepção dos fundos internacionais para o subperíodo 2, à medida que as carteiras dos fundos se vão internacionalizando (passando de fundos nacionais para fundos União Europeia e depois para internacionais), o coeficiente de correlação torna-se mais negativo. Este cenário é consistente com a ideia de que se esta correlação negativa indica actividades de especialização numa das duas componentes do desempenho, então os fundos internacionais são aqueles que o fazem com maior clareza.

A observação deste indicador para o fundos nacionais, e estabelecendo a relação com o comportamento de competição verificado na Tabela 1, permite concluir que o aumento da competição entre os fundos conduz a uma maior correlação positiva entre as duas capacidades, ou seja, parece que os fundos quando competem o fazem tirando partido quer da sua capacidade de selectividade quer da de timing. No subperíodo 1, quando é mais evidente o comportamento de competição, o  é de 0,83, enquanto no subperíodo 2, quando não existe evidência daquele comportamento, o

é de 0,83, enquanto no subperíodo 2, quando não existe evidência daquele comportamento, o  é de -0,22.

é de -0,22.

Repare-se também que quando estes fundos efectuaram uma tentativa de especialização em selectividade, no subperíodo 2  =-0,22 melhoraram substancialmente os seus resultados nesta componente, com todos os fundos a exibirem valores significativamente positivos. Desta forma, parece que a situação adequada para os fundos nacionais será a não existência de competição entre eles e que os mesmos desenvolvam esforços no sentido de efectuarem uma selecção adequada de títulos para as suas carteiras, conduzindo, desta forma, a resultados significativamente superiores para os participantes.

=-0,22 melhoraram substancialmente os seus resultados nesta componente, com todos os fundos a exibirem valores significativamente positivos. Desta forma, parece que a situação adequada para os fundos nacionais será a não existência de competição entre eles e que os mesmos desenvolvam esforços no sentido de efectuarem uma selecção adequada de títulos para as suas carteiras, conduzindo, desta forma, a resultados significativamente superiores para os participantes.

No que diz respeito aos fundos internacionais, os resultados são opostos aos dos fundos nacionais, ou seja, uma maior especialização em selectividade ou timing parece conduzir a piores resultados. Veja-se que o coeficiente de correlação é de -0,83 no subperíodo 1 e de 0,61 no subperíodo 2, tendo o desempenho melhorado neste último subperíodo.

Conclusões

A aplicação do modelo de Brown, Harlow e Starks (1996) na primeira fase do estudo, revelou que entre os fundos nacionais existe comportamento de competição, tanto para o período global como para o subperíodo 1, deixando o mesmo de se verificar no subperíodo 2. Já os fundos da União Europeia e internacionais não mostraram qualquer comportamento de competição, independentemente do período considerado.

Esta diferença de resultados pode ser atribuída ao «efeito distância». Ou seja, um melhor conhecimento do mercado nacional parece induzir nos gestores uma maior confiança na capacidade de gestão das carteiras, levando os mesmos a tentarem obter resultados superiores aos seus pares, o que contribui para um aumento da competição. Este trabalho verificou também que, no que diz respeito aos fundos nacionais, maiores oscilações de mercado parecem contribuir para o desenvolvimento deste fenómeno.

A avaliação do desempenho dos fundos, através do modelo de Treynor e Mazuy (1966), revelou, para a globalidade da amostra, inexistência de capacidade de selectividade, evidenciando simultaneamente incapacidade dos gestores preverem a evolução do mercado (timing). Os fundos nacionais apresentaram, ainda assim, melhores resultados que os restantes grupos. Este resultado pode também ser atribuído a um melhor conhecimento do mercado nacional. De facto, a capacidade de selectividade dos fundos nacionais melhorou significativamente do primeiro para o segundo subperíodo, revelando que este desempenho é favorecido em períodos de ausência de actividades de competição. No entanto, esta constatação não se manteve para os fundos da União Europeia e internacionais, onde apesar de não evidenciarem comportamento de competição, apresentaram desempenho inferior aos fundos nacionais.

Para a amostra global, foi também identificada correlação negativa entre ambas as capacidades. Contudo, uma análise mais detalhada mostrou que, para os fundos nacionais, um aumento da competição conduz a uma maior correlação positiva, ou seja, parece que estes fundos ao competirem entre si tentam tirar partido de ambas as capacidades. No entanto, constata-se que, na ausência de competição e apostando na especialização em selectividade, o desempenho destes fundos sai beneficiado. Já no que diz respeito aos fundos internacionais, apesar da inexistência de competição, uma maior especialização em selectividade ou timing leva a um desempenho mais fraco.

Referências bibliográficas

ARMADA, M. (1992), «On the investigation of timing and selectivity in portfolio management». PhD Dissertation, Manchester Business School, Reino Unido.

BROWN, K.; HARLOW, W. e STARKS, L. ( 1996), «On tournaments and temptations: an analysis of managerial incentives in the mutual fund industry». The Journal of Finance , vol.51(1), pp.85-110.

BUSSE, J. ( 2001), «Another look at mutual fund tournaments». Journal of Financial and Quantitative Analysis , vol.36(1), pp.53-73.

CHEVALIER, J. e ELLISON, G. ( 1997), « Risk taking by mutual funds as a response to incentives » . The Journal of Political Economy , vol.105(6), pp.1167-1200.

COGGIN, T.; FABOZZI, F. e RAHMAN, S. ( 1993) , « The investment performance of US equity pension fund managers: an empirical investigation». The Journal of Finance , vol.48(3), pp.1039-1055.

CORTEZ, M. (1993), «Sobre a avaliação da performance de fundos de investimento». Tese de Mestrado em Gestão, Instituto Superior de Economia e Gestão, Lisboa.

DELLVA, W.; DEMASKEY, A. e SMITH, C. (2001), «Selectivity and market timing performance of fidelity sector mutual funds» . The Financial Review , vol. 36(1), pp.39-54.

FAMA, E. (1972), «Components of investment performance». The Journal of Finance , vol. 27(3), pp. 551-567.

GOETZMANN, W. e PELES, N. (1997), « Cognitive dissonance and mutual fund investors». The Journal of Financial Research , vol. 20(2), pp. 127-137.

HENRIKSSON, R. ( 1984), «Market timing and mutual fund performance: an empirical investigation». The Journal of Business , vol. 57(1), pp.73-96.

HENRIKSSON, R. e MERTON, R. (1981), « On market timing and investment performance. II. Statistical procedures for evaluating forecasting skills». The Journal of Business , vol. 54(4), pp. 513-533.

JANS, R. e OTTEN, R. (2005), «Tournaments in the UK Mutual Fund Industry». Working Paper.

JENSEN, M. (1968), «The performance of mutual funds in the period 1945-1964». The Journal of Finance, vol.23(2), pp.389-416.

JENSEN, M. (1972), «Optimal utilization of market forecasts and the evaluation of investment performance». Mathematical Models in Investment and Finance, Szego e Shell (Eds.), North-Holland Press, pp.310-335.

KAO, G.; CHENG, L. e CHAN, K. (1998), In terntional mutual fund selectivity and market timing during up and down market conditions ». The Financial Review , vol.33(2), pp. 127-144.

LEE, C. e RAHMAN, S. (1990), «Market timing, selectivity, and mutual fund performance: an empirical investigation». The Journal of Business , vol. 63(2), pp. 261-278.

MERTON, R. (1981), «On market timing and investment performance. I. An equilibrium theory of value for market forecasts». The Journal of Business , vol. 54(3), pp. 363-406.

PATRO, D. (2001), «Measuring performance of international closed-end funds». Journal of Banking and Finance , vol. 25(9), pp. 1741-1767.

PFLEIDERER, P. e BHATTACHARYA, S. (1983), « A note on performance evaluation». Technical Report n.º 714 , Stanford University, Graduate School of Business.

ROMACHO, J. e CORTEZ, M. (2006), « Timing and selectivity in Portuguese mutual fund performance». Research in International Business and Finance , vol. 20(3), pp. 348-368.

SHARPE, W. (1966), «Mutual fund performance». Journal of Business , vol.39(1), pp.119-138.

SIRRI, E. e TUFANO, P. (1998), « Costly search and mutual fund flows». The Journal of Finance, vol.53(5), pp.1589-1622.

TAYLOR, J. (2003), «Risk-taking behavior in mutual fund tournaments». Journal of Economic Behavior & Organization , vol. 50(3), pp. 373-383.

TREYNOR, J. (1965), «How to rate management of investment funds». Harvard Business Review, vol.43(1), pp.63-75.

TREYNOR, J. e MAZUY, K. (1966), «Can mutual funds outguess the market?». Harvard Business Review , vol. 44(4), pp. 131-136.

WHITE, H. (1980), «A heteroscedasticity-consistent covariance matrix estimator and a direct test for heteroscedasticit y». Econometrica , vol. 48(4), pp. 817-838. [ Links ]

Notas

[1] nível de competição pode ser medido através da alteração do risco das carteiras dos fundos ( Brown, Harlow e Starks, 1996, p. 86) .

[2]Os dados apresentados referem-se ao confronto entre o primeiro semestre (Janeiro a Junho) e o segundo (Julho a Dezembro).

[3]Num estudo anterior sobre o mercado português, Romacho e Cortez (2005) aplicaram e compararam os modelos de Treynor e Mazuy (1966) e de Henriksson e Merton (1981) tendo obtido resultados semelhantes, pelo que neste estudo apenas será aplicado o primeiro.

[4]Por uma questão de simplificação, apenas são apresentados os resultados para o período de avaliação do mês de Junho, dado que para outros meses os resultados são muito semelhantes. No entanto, se necessário, eles podem ser solicitados ao autor.

[5]Repare-se que tal resultado significa que os gestores deste fundo assumiram riscos mais elevados quando o mercado estava em baixa relativamente aos assumidos com o mercado em alta, o que, do ponto de vista de gestão de uma carteira, será desaconselhável.

Recebido em Novembro de 2009 e aceite em Março de 2010.

Received in November 2009 and accepted in March 2010.