Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Revista de Gestão dos Países de Língua Portuguesa

versão impressa ISSN 1645-4464

Rev. Portuguesa e Brasileira de Gestão vol.11 no.2-3 Lisboa 2012

Governança corporativa no Brasil. Níveis de governança e rendimentos anormais

Corporate governance in Brazil: governance levels and abnormal returns

El gobierno corporativo en Brasil: niveles de la gobernanza empresarial y rendimientos anormales

por Jéfferson Augusto Colombo* e Oscar Claudino Galli**

* Mestrando em Administração, com ênfase em Contabilidade e Finanças, PPGA/UFRGS, Porto Alegre, RS, Brasil. E-mail:efferson@fee.tche.br

** Doutorado em Administração. Professor do PPGA/UFRGS, Porto Alegre, RS, Brasil. E-mail:ocgalli@ea.ufrgs.br

RESUMO

O objetivo deste paper é identificar eventuais relações significativas no retorno das ações ex ante e ex post de aderência a um dos níveis de Governança Corporativa do mercado de ações brasileiro. Para tanto, o estudo utiliza a técnica de estudo de evento, proposta por Mackinlay (1997), através do uso do teste não paramétrico denominado sign test em diferentes janelas de tempo. Encontraram-se evidências a 5% de que a janela (-5,5) apresenta resultados estatisticamente superiores ao Ibovespa. Porém, quando se utiliza um índice composto pelas cinco ações mais correlacionadas com os ativos como benchmark, denominado ICORREL5, o resultado sugere não haver relação positiva entre as variáveis.

Palavras-chave: Governança Corporativa, Finanças Corporativas, Estudos de Evento, Retornos Anormais

ABSTRACT

The aim of this paper is to identify any significant relationship in stock returns ex ante and ex post adherence to a levels of Corporate Governance in the Brazilian stock market. To this end, the study uses the event study technique proposed by Mackinlay (1997), by using the nonparametric test called the sign test in different time windows. We found evidence that the 5% window (-5.5) shows a statistically superior to Ibovespa. However, when using an index composed of five actions more closely correlated with the assets as a benchmark, called ICORREL5, the result suggests no positive relationship between variables.

Key words: Corporate Governance, Corporate Finance, Event Studies, Abnormal Returns

RESUMEN

El objetivo de este trabajo es identificar potenciales relaciones significativas en el rendimiento de las acciones ex ante y ex post de la adhesión a los niveles de la gobernanza empresarial en el mercado de valores brasileño. Para ello, el estudio utiliza la técnica de estudio del evento, propuesta por Mackinlay (1997), utilizando la prueba no paramétrica denominada sign test en diferentes ventanas de tiempo. Se han encontrado pruebas de un 5% de que la ventana (-5,5) muestra una diferencia estadísticamente superior al Ibovespa. Sin embargo, cuando se utiliza un índice compuesto por las cinco acciones más en correlación con los activos como benchmark, llamado ICORREL5, el resultado sugiere que no hay relación positiva entre las variables.

Palabras clave: Gobierno Corporativo, Finanzas Corporativas, Estudios de Eventos, Rendimientos Anormales

O desempenho de uma companhia e o retorno gerado aos acionistas são objeto de debates teóricos e empíricos há várias décadas. Nos últimos anos, em especial, o termo Governança Corporativa ganhou sublime importância por se tratar do estudo de mecanismos de alinhamento de interesses entre diversas partes, dentro de um ambiente caracterizado pela assimetria de informações. Um dos marcos para uma abordagem informacional do problema foi o estudo focado nos custos de agência, desenvolvido pioneiramente por Jensen e Meckling (1976).

A Governança Corporativa traz reflexos nos âmbitos social, econômico e ambiental, caracterizando-se como uma condição necessária para obter-se um desenvolvimento sustentável. A idéia fundamental é que, quanto maior for o grau de governança de uma empresa, maior é o alinhamento de interesses de partes interessadas, como proprietários e administradores, acionistas majoritários e minoritários, detentores de dívida e proprietários, etc. Em termos sociais, economias mais desenvolvidas em geral, possuem um alto grau de Governança Corporativa, mitigando custos de transação e de obtenção de informação. Segundo La Porta et al. (1999), países com baixa proteção aos acionistas minoritários são penalizados com subprecificação de seus ativos, ceteris paribus.

Nas empresas, muitas são as formas em que o tema emerge para a tomada de decisão. Por não se tratar de uma imposição legal, e sim de uma adesão voluntária, pressupõe-se que companhias vêem um ganho real ao aderir a um determinado código de conduta, comprometendo-se a se adequar a um determinado número de exigências. Podemos interpretar este fato como uma sinalização da empresa ao mercado – a idéia de que os agentes valorizam positivamente empresas com maior grau de transparência.

No Brasil, a Bovespa criou, em 2000, os níveis de Governança Corporativa, determinando regras específicas para as empresas que aderirem a novos códigos de conduta. Este passo foi muito importante para o desenvolvimento do mercado de capitais brasileiro. Muitas empresas, na tentativa de sinalizar ao mercado um comprometimento maior com os interesses dos acionistas, aderiram, voluntariamente, aos níveis determinados pela Bovespa, na seguinte ordem de complexidade das exigências: Nível I, Nível II e Novo Mercado. O retorno dessas ações, medido pelo Índice de Governança Corporativa (IGC), acumulou valorização de 562,50%, de 25/06/2001 até final de fevereiro de 2010. Enquanto isso, o Ibovespa, no mesmo período, subiu menos, 357,41%.

O retorno dessas ações, medido pelo Índice de Governança Corporativa (IGC), acumulou valorização de 562,50%, de 25/06/2001 até final de fevereiro de 2010. Enquanto isso, o Ibovespa, no mesmo período, subiu menos, 357,41%

Na literatura recente, diversos estudos têm buscado relacionar a performance das empresas com melhores práticas de Governança Corporativa. Estudos como os realizados por Comerlato, Terra e Braga (2002) e Batistella et al. (2004), analisaram a reação do mercado de capitais brasileiro à adesão de empresas de capital aberto ao Nível I, e constataram que essa adesão formal não chega a ser reconhecida pelo mercado como suficiente para causar um efeito significativo nos retornos das ações das empresas em questão.

Outro estudo, elaborado por Coutinho, Oliveira e Da Motta (2003), sugere uma relação positiva entre governança e retorno das ações, porém, não encontraram significância estatística nos resultados.

Por outro lado, Carvalho (2003) encontrou evidências quanto à existência de retornos anormais positivos no mercado brasileiro. Na mesma linha, Martins, Silva e Nardi (2006) constataram indícios de que a migração das empresas do mercado tradicional para algum dos níveis de Governança Corporativa tem impacto na liquidez de suas ações, e, com isso, impacto indireto no custo de capital das empresas.

Srour (2005) encontrou evidências que melhores práticas de Governança Corporativa tendem a diminuir a volatilidade do preço das ações, melhorando a relação existente entre risco e retorno. Mais recentemente, Procianoy e Verdi (2009) encontraram evidências de que a adesão formal aos níveis de governança corroboraram com um aumento na liquidez das ações negociadas em bolsa.

Em meados de 2009, uma reportagem da Revista Capital Aberto atentou pelo fato de Filipinas e Índia estarem buscando inspiração no Novo Mercado Brasileiro para ampliar a confiança dos investidores institucionais em suas bolsas de valores. Mais do que um exemplo, o modelo brasileiro é sinônimo de um produto que nasceu com pouca expectativa, mas que obteve êxito e computava mais de 100 empresas listadas ao final do ano de 2009, apenas no segmento Novo Mercado. Além disso, as empresas listadas nos segmentos diferenciados de Governança Corporativa na BM&F Bovespa representavam aproximadamente 74% do Valor de Mercado do Ibovespa, em fevereiro de 2010, o que corresponde a R$1,28 trilhões.

Apesar da recente expansão, a literatura sobre o tema ainda carece de estudos empíricos que relacionem a adesão aos níveis de governança ao retorno das ações. Com uma maior massa de dados disponíveis, já que o novo mercado está prestes a completar uma década de existência, torna-se oportuna e tempestiva uma verificação empírica no mercado brasileiro.

Neste contexto, o presente estudo busca identificar eventuais relações positivas entre o desempenho do retorno das ações ex ante e ex post a aderência ao novo código de conduta, através da utilização de janelas de estimação dos parâmetros e de evento, onde mede-se o cumulative abnormal return (CAR, ou retorno anormal acumulado). Devido a restrições de amostra, é utilizada a abordagem não paramétrica do sign test, conforme Batistella et al. (2004). Além disso, para cálculo dos retornos anormais, utiliza-se o IBOVESPA e o ICORREL5, índice criado pela média ponderada das cinco ações mais correlacionadas com cada ativo durante a janela de estimação.

Definição de Governança Corporativa

Com diversos estudos acadêmicos sobre o tema nos últimos anos, autores têm apresentado a sua definição sobre Governança Corporativa. Shleifer e Vishny (1997), por exemplo, a definem como um conjunto de mecanismos pelos quais os fornecedores de recursos da empresa garantem a obtenção do retorno sobre seu investimento. Para La Porta et al. (2000), Governança Corporativa é o conjunto de mecanismos que protegem os investidores externos da expropriação pelos internos (gestores e acionistas controladores). Já Nascimento, Bianchi e Terra (2006), a entendem como o esforço contínuo em alinhar objetivos da alta administração da empresa com interesses de acionistas ou proprietários, através da adoção de um monitoramento mais eficaz.

Na visão de Grün (2003), a Governança Corporativa é uma nova maneira de organizar o relacionamento entre empresa e mercado financeiro, e está embasada na transparência contábil e respeito a todos os acionistas. Governança Corporativa, assim, pode ser conceituada como práticas e relacionamentos de todas as partes interessadas, tanto internas como externas, com a finalidade de valorização dos ativos da empresa (Ramos e Martinez, 2006).

Segundo Rotta, Hillbrecht e Neto (2005), Governança Corporativa é o conjunto de práticas que alinham os interesses das diferentes partes de uma organização, com a finalidade de aumentar o valor da empresa, além, é claro, de viabilizar o acesso ao capital de terceiros. Na mesma linha, Lodi (2000), define Governança Corporativa como o sistema de relacionamento entre acionistas, auditores independentes, executivos da empresa e conselho de administração.

No Brasil, os conceitos pioneiros foram apresentados pela Comissão de Valores Mobiliários (CVM) e pelo Instituto Brasileiro de Governança Corporativa (IBGC), que acabaram por criar os códigos de práticas de Governança Corporativa brasileiros. No conceito adotado pela CVM, Governança Corporativa é o conjunto de práticas que tem como finalidade otimizar o desempenho de uma companhia ao proteger o interesse de todas as partes, tais como empregados, credores e investidores, facilitando, assim, o acesso ao capital (CVM, 2002). Já conforme o IBGC, Governança Corporativa é o sistema pelo qual as sociedades são monitoradas, englobando o relacionamento entre acionistas, conselho de administração, diretoria, auditoria independente e conselho fiscal (IBGC, 2004).

O mercado financeiro, na sua busca por transferir recursos ociosos de agentes poupadores para agentes tomadores, não possui condição alguma de obter êxito caso a confiança no sistema e nos agentes não esteja estabelecida. É nesse sentido que Monks e Minow (1995) sumarizam aspectos que auxiliam o estabelecimento da confiança ao investidor: sistema regulatório eficaz, capaz de minimizar o risco de que o capital investido venha a ser perdido; conselho de administração que preze pelo interesse dos acionistas; contabilidade apropriada, que ofereça as condições reais de visualização do desempenho da empresa; processo de votação justo, que possibilite a consulta aos investidores antes de tomada alguma decisão de caráter estratégico na empresa; relatórios que possibilitem aos agentes uma visão do futuro da empresa; e liberdade de negociação por parte dos acionistas.

Para Vives (2000), o foco da Governança Corporativa é a proteção do interesse do acionista, sendo assim, suas práticas devem estar associadas à integridade do negócio, motivação de empregados, e, em especial, perenidade da organização. Para isso, Andrade e Rossetti (2004), inclusive, enquadram quatro pilares como base para um sistema de sustentação para a boa governança: fairness/equidade; disclosure/ transparência; accountability/prestação de contas; e compliance/obediência e cumprimento das leis do país.

Através dos mais variados conceitos, percebe-se que o foco da Governança Corporativa está em alinhar interesses de administradores e proprietários da empresa. A prática servirá como diretriz para a diretoria e conselho administrativo, tendo como objetivo alcançar o ideal proposto por acionistas. Assim, a governança deve fazer com que a empresa busque a certeza da eficácia nas decisões tomadas, prevenção de erros significativos na estratégia corporativa e garantia de que equívocos sejam rapidamente corrigidos (Pound, 1995).

Níveis de Governança no Brasil

•Diferenciação dos níveis

Criados pela Bovespa em dezembro de 2000, os níveis de Governança Corporativa incluem regras para as empresas e as diferenciam conforme o grau de comprometimento com a governança, objetivando o desenvolvimento do mercado de capitais brasileiro. Para Garcia (2005), as listagens da Bovespa se fizeram necessárias devido a uma crise pela qual passava o mercado de ações no Brasil no final da década de 1990.

Além da queda no número de companhias listadas, de 550 em 1996 para 440 em 2001, o volume anual de negócios também recuou. Com o advento do Novo Mercado e a expansão do mercado de capitais, entretanto, os volumes aumentaram significativamente durante a presente década, alcançando cerca de R$1,3 trilhões em 2009. Em paralelo, as empresas brasileiras aprofundaram a emissão de ADRs e o volume total desses títulos negociados no mercado americano fez com que o Brasil se tornasse o país com maior volume em 2008. Segundo levantamento do Bank of New York Mellon, os ADRs (American Depositary Receipt[1]) brasileiros movimentaram US$ 898,4 bilhões no ano de 2008 – o que representa uma alta de 62% em relação ao volume de 2007.

Segundo Aguiar, Corrar e Batistella (2004), através dessa classificação busca-se dar maior transparência ao mercado como forma de atrair mais investidores e, em conseqüência disso, aumentar o volume de negociações da bolsa brasileira. Já de acordo com Silva (2006), as regras da Bovespa para listagem das companhias nos níveis diferenciados de Governança Corporativa tiveram como objetivo fornecer um ambiente de negociação de ações que promovesse o interesse dos investidores e a valorização das companhias.

Uma parte das companhias brasileiras já adotava práticas de Governança Corporativa, porém, não havia critérios adequados que pudessem sinalizar aos investidores quais as diferenças e vantagens oferecidas pelas empresas que adotavam tais práticas.

Tendo em vista essas constatações, e para uma clareza quanto à diferenciação das práticas adotadas pelas companhias, a Bovespa criou três níveis de Governança Corporativa: o Nível I, que se caracteriza como nível de menor comprometimento com as regras de Governança Corporativa da Bovespa; o nível 2, que é caracterizado como um envolvimento intermediário; e o Novo Mercado, que representa a adoção de 100% das regras.

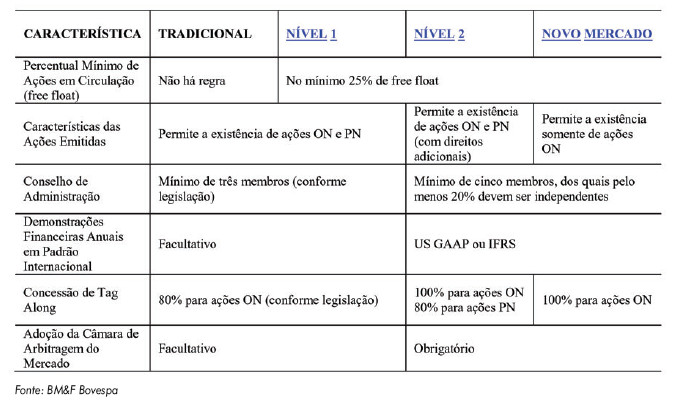

Tabela 1

Diferença entre os níveis de Governança Corporativa no Brasil

As empresas listadas no Nível I se comprometem a adotar práticas de Governança Corporativa superiores às exigidas em lei, adotando o compromisso de fornecer informações adicionais de interesse dos investidores.

Os requisitos da Bovespa para a adesão ao Nível I são: informações econômicas e financeiras adicionais às que são obrigatórias por lei nas Informações Trimestrais; informações adicionais às que são obrigatórias por lei nas Demontrações Financeiras Padronizadas, incluindo fluxos de caixa da companhia e do consolidado discriminadas referentes ao exercício anterior; informações adicionais nas Informações Anuais além daquelas que são obrigatórias por lei e entregues anualmente à CVM e à BOVESPA; reunião pública anual com analistas para apresentar a sua situação econômico-financeira, projetos e perspectivas; calendário anual com as datas dos principais eventos corporativos; divulgação dos termos dos contratos firmados com as partes relacionadas na companhia; comunicação aos funcionários e administradores sobre os programas de opções de aquisição de ações destinados a eles; divulgação, pelo acionista controlador, de quaisquer negociações relativas a valores mobiliários de emissão da companhia e de seus derivativos que venham a ser efetuadas; circulação no mínimo de 25% das ações; prospectos de distribuição pública da companhia deverão observar os requisitos do regulamento do Nível I quanto às informações que devem ser divulgadas.

Para a adesão ao Nível II, além das regras definidas no Nível I, a companhia deve se comprometer a adotar as práticas abaixo citadas: mandato unificado de um ano para todo o Conselho de Administração; disponibilização de balanço anual seguindo as normas do US GAAP ou IASB7; extensão para todos os acionistas detentores de ações ordinárias das mesmas condições obtidas pelos controladores quando ocorre a venda do controle da companhia, e de, no mínimo, 70% deste valor para os detentores de ações preferenciais (tag along); direito de voto às ações preferenciais em algumas matérias, como transformação, incorporação, cisão e fusão da companhia e aprovação de contratos entre a companhia e empresas do mesmo grupo; obrigatoriedade de realização de uma oferta de compra de todas as ações em circulação, pelo valor econômico, nas hipóteses de fechamento do capital ou cancelamento do registro de negociação neste Nível; adesão à Câmara de Arbitragem para resolução de conflitos societários.

Já para adesão ao Novo Mercado, as empresas além de atenderem os requisitos exigidos pelo Nível II, devem atender as seguintes regras: emitir somente ações ordinárias, tendo todos os acionistas direito a voto; no caso de venda de controle acionário, o comprador concederá a oferta de compra a todos os acionistas, dando o mesmo tratamento dado ao grupo controlador (tag along).

•Procedimento formal de adesão

A adesão a um dos níveis diferenciados de Governança Corporativa ocorre mediante requisição formal da empresa junto à BM & FBOVESPA. A assinatura do Regulamento de Práticas Diferenciadas de Governança Corporativa implica no total cumprimento das regras estabelecidas no próprio contrato. Eventuais descumprimentos ocasionarão notificação formal da BM & FBOVESPA, além de multas, suspensão de negociação e cancelamento do registro, em casos mais graves.

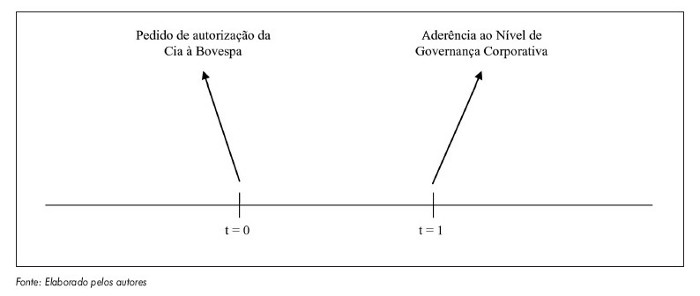

Figura 1

Cronograma da aderência a um novo nível de governança corporativa

A premissa básica é que boas práticas de Governança Corporativa são positivamente consideradas pelos investidores, pois os direitos concedidos aos acionistas e a qualidade das informações prestadas reduzem as incertezas no processo de avaliação e, com isso, diminuem também o risco. Por ser voluntária, e não compulsória, a migração pode ser considerada um sinal ao mercado, em um ambiente caracterizado por assimetria de informações entre acionistas e administradores.

Aspectos metodológicos

Para elaboração do referido trabalho, coletou-se, através do banco de dados Economática Software para Investimentos Ltda., as cotações de fechamento diário das ações e que migraram para um dos níveis diferenciados de Governança Corporativa entre janeiro de 2000 e dezembro de 2005. Isto exclui as ações de empresas que abriram capital com adesão automática a algum dos níveis (notavelmente o Novo Mercado), em especial durante a recente onda de IPOs[2] no Brasil (2004-2007). Tal exclusão evita discussões relacionadas a eventuais underpricings. Assim, a amostra inicial, composta por 60 ações listadas no Nível I, Nível II ou Novo Mercado, em dezembro de 2005, reduziu-se para 20.

Posteriormente, foram calculados os rendimentos logarítmicos diários de cada ação, conforme equação abaixo:

Onde  é o retorno da ação «i» no período «t» e «ln»

é o retorno da ação «i» no período «t» e «ln»  é o logaritimo neperiano do preço da ação no período «t» dividido pelo preço da ação em «t-1». Consideraram-se, no entanto, apenas as ações que apresentaram, no período, negociação em mais de 90% dos pregões, descartando-se as demais. Para cálculo dos retornos anormais, utilizaram-se duas metodologias diferentes: retornos ajustados ao mercado; retornos ajustados ao risco e ao mercado. A primeira sintetiza a diferença entre os retornos observados da ação «i,j,...,n» e o portfólio de mercado durante a janela de evento, conforme a equação abaixo:

é o logaritimo neperiano do preço da ação no período «t» dividido pelo preço da ação em «t-1». Consideraram-se, no entanto, apenas as ações que apresentaram, no período, negociação em mais de 90% dos pregões, descartando-se as demais. Para cálculo dos retornos anormais, utilizaram-se duas metodologias diferentes: retornos ajustados ao mercado; retornos ajustados ao risco e ao mercado. A primeira sintetiza a diferença entre os retornos observados da ação «i,j,...,n» e o portfólio de mercado durante a janela de evento, conforme a equação abaixo:

Onde  é o retorno anormal da ação «i» no período «t», e

é o retorno anormal da ação «i» no período «t», e  é a diferença entre o retorno da ação e a proxy de mercado, no mesmo período. Já a segunda decorre da estimação por MQO (mínimos quadrados ordinários) da relação entre a ação «i,j,...,n» e a proxy de mercado, durante a janela de estimação, e a verificação de ocorrência de eventuais retornos anormais em relação ao valor esperado, dada a variação do portfólio de mercado.

é a diferença entre o retorno da ação e a proxy de mercado, no mesmo período. Já a segunda decorre da estimação por MQO (mínimos quadrados ordinários) da relação entre a ação «i,j,...,n» e a proxy de mercado, durante a janela de estimação, e a verificação de ocorrência de eventuais retornos anormais em relação ao valor esperado, dada a variação do portfólio de mercado.

Matematicamente,

Sendo que  é o retorno esperado da ação «i» no período «t» pelo método ajustado pelo mercado e pelo risco;

é o retorno esperado da ação «i» no período «t» pelo método ajustado pelo mercado e pelo risco;  é o coeficiente linear da regressão calculada para cada ação individualmente na janela de estimação;

é o coeficiente linear da regressão calculada para cada ação individualmente na janela de estimação;  é o resíduo da regressão estimada por MQO; e é a relação estimada da

é o resíduo da regressão estimada por MQO; e é a relação estimada da  de mercado.

de mercado.

Para mensurar os retornos anormais, os estudos brasileiros utilizam normalmente a metodologia ajustada ao risco e o Ibovespa como proxy do portfólio de mercado (Soares et al., 2002). Apesar de amplamente utilizado em estudos de evento, o Ibovespa é um índice cuja composição deriva da liquidez dos ativos, ou seja, as ações que o compõem são as mais negociadas no mercado. Para comparações com ações menos líquidas e com menor valor de mercado, o índice pode não ser o mais adequado, pelo que estar-se-ia comparando empresas com perfis completamente diferentes.

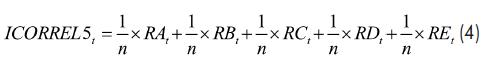

Por isso, optou-se neste trabalho por criar-se um índice específico para cada ação, baseado na correlação do ativo com outras ações negociadas na Bovespa. Para o índice, deu-se o nome de «ICORREL5», que nada mais é que um índice composto pelas cinco ações mais correlacionadas, dentre todas as constantes da amostra, para cada ação individual.

Matematicamente, o índice é descrito por:

Sendo a média aritmética dos retornos logarítmicos das cinco ações mais correlacionadas com cada ação analisada [A, B, C, D, E].

A partir daí, calcula-se o retorno anormal ajustado pelo mercado e pelo risco pela seguinte equação:

Onde  é o retorno anormal ajustado ao risco e ao mercado,

é o retorno anormal ajustado ao risco e ao mercado,  é o retorno da ação «i» no período «t» e

é o retorno da ação «i» no período «t» e  é o retorno esperado da ação no mesmo período, obtido pela regressão linear no período de estimação.

é o retorno esperado da ação no mesmo período, obtido pela regressão linear no período de estimação.

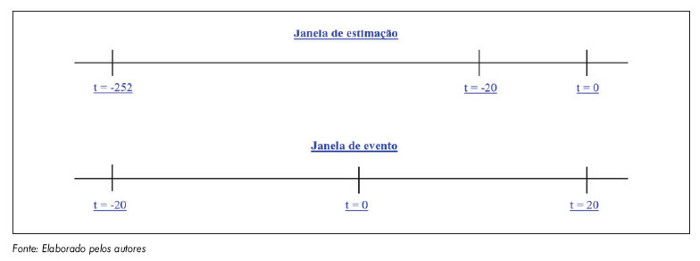

Finalmente, foi utilizada, no modelo de retornos ajustados ao risco e ao mercado, uma janela de estimação de 252 dias úteis, compondo os retornos diários dos últimos 12 meses de cada ação da amostra e as proxys para o portfólio de mercado. Para a janela de evento, foram definidos vários intervalos entre 20 dias antes do anúncio da migração e 20 dias após o anúncio da migração para os níveis de governança. A janela estendeu-se para períodos anteriores ao evento em função da possibilidade de vazamento de informação, possível foco de movimentos anormais nos preços. Após o evento, analisa-se se a divulgação trouxe alterações significativas nos retornos relativos, em até 20 pregões após o anúncio oficial.

Figura 2

Janelas de estimação da regressão e do retorno anormal

Resultados

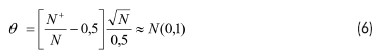

Para a análise dos retornos anormais acumulados podem ser usados testes paramétricos ou não paramétricos. Devido a restrições no tamanho da amostra, optou-se por utilizar aqui um teste não paramétrico, denominado sign test ou «teste de sinal», também utilizado por Batistella et al. (2004) e pioneiramente sugerido por Mackinlay (1997).

Este teste não é tão rigoroso no que tange aos pressupostos de normalidade dos retornos, o que é bastante prudente quando se lida com amostras pequenas de variáveis. Equacionalmente, o teste é descrito por:

Onde:

Este teste verifica se a proporção de ARs positivos sob  seja de 0,5, contra a hipótese nula de que a proporção de ARs positivos seja maior que 0,5. Para verificar os entornos da data de adesão, optou-se por criar diversas janelas distintas, compreendidas entre o período [-20;+20] dias em torno do dia do evento (anúncio na Bovespa da migração de nível de Governança).

seja de 0,5, contra a hipótese nula de que a proporção de ARs positivos seja maior que 0,5. Para verificar os entornos da data de adesão, optou-se por criar diversas janelas distintas, compreendidas entre o período [-20;+20] dias em torno do dia do evento (anúncio na Bovespa da migração de nível de Governança).

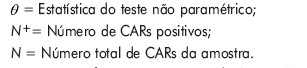

Pela Tabela 2, verifica-se que a maior proporção de CARs positivos nas ações da amostra se deu na janela (-5,5), aquela que compreende os cinco dias anteriores e os cinco dias posteriores ao anúncio da migração de nível de governança. Além disso, este foi o único intervalo em que o teste de sinal demonstrou-se estatisticamente significante, sugerindo uma relação positiva e estatisticamente significante em relação ao IBOVESPA.

Tabela 2

Retornos anormais acumulados (CARs)

Nos demais períodos, a estatística de teste não foi estatisticamente significante, ora apontando valores positivos, ora negativos (ver Tabela 3). Os dados sugerem que a mudança de níveis de governança não são fatores preponderantes no excesso de retorno das ações, exceto na janela (-5,5). Uma possível explicação é que a data exata utilizada neste estudo é a da migração de fato e não a do anúncio – o que pode explicar porque ocorre um excesso de retorno nos cinco dias anteriores ao evento.

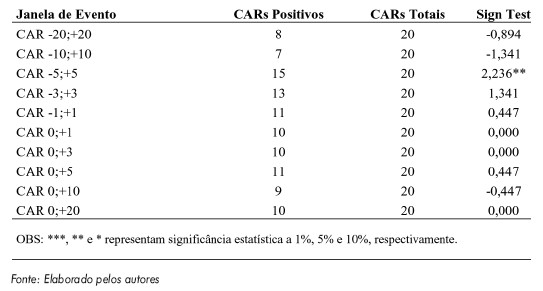

Tabela 3

Retornos anormais acumulados (CARs) por ação

Individualmente, percebe-se que não há um comportamento padrão das ações ao redor da data do evento, sendo que algumas ações apresentaram retorno anormal positivo (ARCZ4, CSLC6, GGBR4) e outras negativo (BRKM5, SDIA4, PCAR5). A média geral da amostra foi mais positiva, como já se viu, na janela (-5,5), e negativa na janela (0,1). Aparentemente, o retorno da ação no dia do registro da migração de nível na Bovespa e no dia subseqüente é alinhado a outros papéis, o que sugere que o registro em si não representa uma informação nova ao mercado.

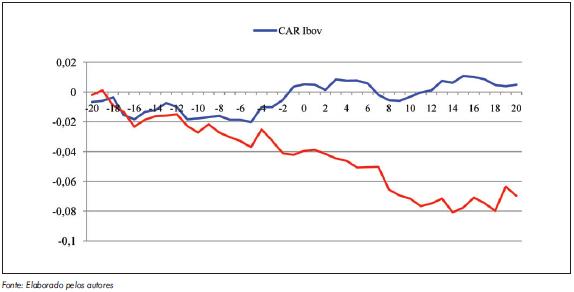

Por fim, foram repetidos os testes com a utilização da variável ICORREL5 como proxy de mercado, ao invés do IBOVESPA. Os resultados são demonstrados graficamente na Figura 3. Conforme esta bem elucida, o cálculo do retorno anormal demonstrou-se extremamente sensível em relação à ao benchmark utilizado – se o IBOVESPA ou o ICORREL5, em todas as janelas.

Figura 3

Retornos anormais acumulados (CARs) por ação

Enquanto a análise pelo IBOVESPA sugeriu CARs em geral positivos, a análise pelo ICORREL5 evidenciou resultado contrário. Isto quer dizer que os resultados encontrados não são conclusivos, mas sim extremamente dependentes da amostra, da janela e dos parâmetros de interesse utilizados.

Além dos resultados divergentes, as estimações por Mínimos Quadrados Ordinários do valor esperado para cálculo do CAR ajustado ao risco e ao mercado também variaram sensivelmente de acordo com o benchmark utilizado. Por se tratar de um índice baseado na correlação dos ativos, e não puramente em liquidez, parece razoável que o ICORREL5 capture mais fidedignamente o verdadeiro movimento nos retornos dos ativos diante do evento, visto que alguns dos ativos da amostra, especialmente TRPL4, CNFB4 e BRKM5, apresentaram baixa correlação com o IBOVESPA durante a janela de estimação.

Considerações finais

A Governança Corporativa é um tema bastante debatido na literatura por se tratar de uma forma de convergir interesses entre partes interessadas, dentro e fora de uma companhia. As empresas aderem a determinados códigos e compromissos acreditando que tal ação sinalizará ao mercado um diferencial em relação aos seus pares, interferindo, positivamente, no preço de suas ações. Nesse sentido, há grande interesse do público por pesquisas empíricas que tentem evidenciar tais relações.

Recentemente, países como Índia e Filipinas buscaram no Novo Mercado brasileiro inspiração para aumento da credibilidade de seus respectivos mercados de capitais. O aparente sucesso do modelo brasileiro carece, entretanto, de estudos empíricos para avaliar os benefícios das empresas ao aderir voluntariamente a códigos de conduta corporativa mais rigorosos.

Este artigo, ao analisar o retorno de uma amostra de 20 ativos que migraram para um nível de governança corporativa na Bovespa, segundo a metodologia de estudo de evento proposta por Mackinlay (1997), encontrou evidências de que o registro da migração na Bovespa não ocasiona retornos anormais positivos no dia do evento, tampouco nos dias seguintes.

Entretanto, ao testar-se uma variedade de janelas de evento entre -20 e +20 dias após o registro, encontrou-se evidências de que o intervalo (-5,5) apresenta ganhos anormais estatisticamente positivos a 5% de significância, sugerindo que o conteúdo informacional da adesão não está no registro mas sim no anúncio do evento. Este resultado, encontrado utilizando-se o IBOVESPA como benchmark, não é corroborado pela análise com o ICORREL5, índice criado pelas cinco ações mais correlacionadas com cada ativo analisado, o que denota uma grande sensibilidade do resultado ao parâmetro escolhido.

Além disso, a grande variabilidade individual do retorno dos ativos em torno do evento sugere que outros fatores influenciam significativamente os retornos de curto prazo. Por se tratar de estudo de evento, esta análise não incorporou resultados de longo prazo – o que pode ser realizado por estudos futuros. Os benefícios da adesão aos níveis diferenciados de governança podem ser perceptíveis apenas em um segundo momento, quando a empresa tem acesso a fontes de financiamento mais baratas, a percepção de risco cai e as ações valorizam.

Mesmo não sendo conclusivo, este estudo contribuiu empiricamente com a discussão acerca da Governança Corporativa e o impacto no preço das ações negociadas em bolsa. Cumpre-se salientar que, além do retorno relacionado aos preços, a adesão a níveis mais específicos e restritivos de Governança tem impactos positivos em todo o mercado de capitais, na medida em que aumenta a transparência, a confiabilidade das informações, o acesso a elas, etc.

Quando um conjunto de empresas adota práticas de boa governança, o custo de obtenção de informação diminui e isso gera um ganho social líquido a todos os participantes do mercado. Esse é, talvez, o maior benefício da massificação de boas práticas de Governança Corporativa em um mercado financeiro.

Referências bibliográficas

AGUIAR, A. B. de; CORRAR, L. J. e BATISTELLA, F. D. (2004), «Adoção de práticas de governança corporativa e o comportamento das ações na Bovespa: evidências empíricas». Revista de Administração, vol. 39, n.º 4, pp. 338-347. [ Links ]

ANDRADE, A. e ROSSETTI, J. P. (2004), Governança Corporativa: Fundamentos, Desenvolvimento e Tendências. Atlas, São Paulo. [ Links ]

BARROS, L. A. B. C.; SANTOS, R. L. e SILVEIRA, A. D. M. (2009), «Underwriters fueling going public companies? Evidence of conflict of interest in the Brazilian 2004-2007 IPO Wave». Em 9.º Encontro Brasileiro de Finanças. Disponível em http://virtualbib.fgv.br/ocs/index.php/ebf/9EBF/paper/viewFile/904/175. Acesso em 21/11/09. [ Links ]

BATISTELLA, F. D.; CORRAR, L. J.; BERGMANN, D. R. e AGUIAR, A. B. (2004), «Retornos de ações e governança corporativa: um estudo de eventos». 4.º Congresso de Controladoria e Contabilidade, FEA/USP, São Paulo. [ Links ]

BOVESPA - Novo Mercado. Disponível em http://www.bovespa.com.br/pdf/Folder_ NovoMercado.pdf . Acesso em 25/12/09. [ Links ]

BOVESPA - Nível 1. Disponível em http://www.bovespa.com.br/pdf/Folder_Nivel1.pdf. Acesso em 25/12/09. [ Links ]

BOVESPA - Nível 2. Disponível em http://www.bovespa.com.br/pdf/Folder_Nivel2.pdf. Acesso em 25/12/09. [ Links ]

CARVALHO, A. G. (2003), Efeitos da Migração para os Níveis de Governança da Bovespa. Bovespa, São Paulo. [ Links ]

COMERLATO, G. M. B.; TERRA, P. R. S. e BRAGA, L. O. (2002), «A reação do mercado acionário brasileiro às novas regras de governança corporativa da BOVESPA – um estudo empírico sobre o Nível 1». XXXVII Assembléia do Conselho Latino-Americano das Escolas de Administração (CLADEA), UFRGS, Porto Alegre. [ Links ]

COUTINHO, R. B. G.; OLIVEIRA, M. A. C. e DA MOTTA, L. F. J. (2003), «Governança corporativa no Brasil: uma análise comparativa entre as rentabilidades do índice de ações com governança corporativa diferenciada (IGC), do IBOVESPA e do IBX». XXXVIII Assembléia do Conselho Latino-Americano das Escolas de Administração (CLADEA), CLADEA, Lima. [ Links ]

CVM - Comissão de Valores Mobiliários (2009), «Recomendações da CVM sobre governança corporativa». Disponível em http://www.cvm.gov.br. Acesso em Dez./09. [ Links ]

GARCIA, F. A. (2005), «Governança Corporativa», Trabalho de Conclusão de Curso, Instituto de Economia, Univ. Federal do Rio de Janeiro, Rio de Janeiro. Disponível em http://www.cvm.gov.br/port/public/publ/ie_ufrj_cvm/Felix%20_Arthur_C_Azevedo_Garcia.pdf. Acesso em 05/09/09. [ Links ]

GRÜN, R. (2003), «Atores e ações na construção da governança corporativa brasileira». Revista Brasileira de Ciências Sociais, vol. 18, n.º 52, pp. 139-161. [ Links ]

IBGC - Código das Melhores Práticas de Governança Corporativa (2004), São Paulo, Brasil. Disponível em http://www.ibgc.org.br/ibConteudo.asp?IDArea=864&IDp=3. Acesso em 25/08/09. [ Links ]

JENSEN, M. C. e MECKLING, W. (1976), «Theory of the firm: managerial behavior, agency costs and capital structure». Journal of Financial Economics, n.º 4. [ Links ]

LA PORTA, R.; LOPEZ-DE-SILANES, F. e SHLEIFER, A. (1999), «Corporate ownership around the World». Journal of Finance, vol. 57, pp. 471-517. [ Links ]

LA PORTA, R.; SHLEIFER, A.; LOPEZ-DE-SILANES, F. e VISHNY, R. (2000), «Investor protection and corporate governance».Journal of Financial Economics, vol. 58, pp. 3-27. [ Links ]

LODI, J. B. (2000), Governança Corporativa: O Governo da Empresa e o Conselho de Administração. Campus, Rio de Janeiro. [ Links ]

MACKINLAY, A. C. (1997), «Event Studies in Economics and Finance». In Journal of Economic Literature, vol. XXXV, pp. 13-39. [ Links ]

MARTINS, V. A.; SILVA, R. L. M. e NARDI, P. C. C. (2006), «Governança Corporativa e Liquidez das Ações». XXX Encontro da ANPAD, Salvador. [ Links ]

MONKS, R. e MINOW, N. (1995), Corporate Governance. Blackwell Publishers, Massachusetts. [ Links ]

NASCIMENTO, A. M.; BIANCHI, M. e TERRA, P. R. S. (2006), «A Controladoria como um Mecanismo Interno de Governança Corporativa:Evidência de uma Survey Comparativa entre Empresas de Capital Brasileiro e Norte-Americano». XXIX Encontro da Anpad, Salvador. [ Links ]

POUND, J. (1995), «The promise of the governed corporation». Harvard Business Review,n.º 61, pp. 89-98. [ Links ]

PROCIANOY, J. L. e VERDI, R. S. (2009), «Adesão aos novos mercados da Bovespa: novo mercado, Nível 1 e Nível 2 – Determinantes e conseqüências». Revista Brasileira de Finanças, vol. 7, n.º 1, pp. 107-136. [ Links ]

RAMOS, G. M. e MARTINEZ, A. L. (2006), «Governança Corporativa e Gerenciamento de Resultado Contábeis». XXX Encontro da ANPAD, Salvador. [ Links ]

REVISTA CAPITAL ABERTO. Disponível em www.capitalaberto.com.br/ler_artigo.php? pag=2&i=2714&sec=74. Acesso em 03/12/09. [ Links ]

ROTTA, C.; HILLBRECTH, R. O. e NETO, G. B. (2005), «A Governança Corporativa no Mundo». XXIX Encontro da ANPAD, Brasília. [ Links ]

SANTOS, S. K. (2008), «Evidências de underpricing no mercado de capitais brasileiro».São Leopoldo, Monografia de Graduação, Curso de Administração de Empresas, Unisinos. Disponível em http://www.cvm.gov.br/port/Public/publ/IXconc_monografias/200901 30112851_2009012502.zip. Acesso em 21/08/09. [ Links ]

SHLEIFER, A. e VISHNY, R. W. (1997), «A survey of corporate governance». Journal of Finance,vol. 52, pp. 737-783. [ Links ]

SOARES, R. L.; ROSTAGNO, L. M. e SOARES, K. T. C. (2002), «Estudo de Evento: o método e as formas de cálculo do retorno anormal». In XXVI Encontro Nacional dos Programas de Pós Graduação em Administração, Encontro da ANPAD, Salvador, Brasil. [ Links ]

SROUR, G. (2005), «Práticas diferenciadas de Governança Corporativa: um estudo sobre a conduta e a performance das firmas brasileiras». Revista Brasileira de Economia, n.º 4, Out./Dez, pp. 635-67. [ Links ]

VIVES, Z. (2000), «Corporate governance: does it matter?». Corporate Governance, University Press, Cambridge. [ Links ]

Recebido em Maio de 2010 e aceite em Dezembro de 2010.

Notas

[1] ADR são títulos de posse de ações de empresas não americanas que se listam em bolsas americanas. (N.E.) [2]Initial Public Offer, em inglês. Oferta pública inicial de entrada em bolsa (N.E.).